认股权证

(一)认股权证的特征

认股权证是公司向股东发放的一种凭证,授权其持有者在一个特定期间以特定价格购买特定数量的公司股票。

1. 认股权证与(以股票为标的物)的看涨期权的类似性

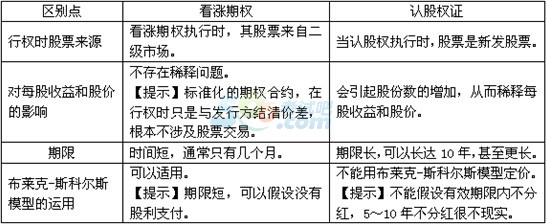

认股权证与看涨期权的区别:

(二)认股权证的发行有三种用途

1.在公司发行新股时,为避免原有股东每股收益和股价被稀释,给原有股东配发一定数量的认股权证,使其可以按优惠价格认购新股,或直接出售认股权证,以弥补新股发行的稀释损失。

2.作为奖励发给本公司的管理人员。

3.作为筹资工具,认股权证与公司债券同时发行,用来吸引投资者购买票面利率低于市场要求的长期债券。

(三)认股权证的筹资成本

1.认股权证的价值

基本公式:认股权证的价值=附带认股权证债券的发行价格-纯债券的价值

每份权证的价值=认股权证的价值/每张债券附带的权证份数

2.认股权证的稀释作用

稀释有三种:所有权百分比稀释、市价稀释和每股收益稀释。只要发行新的股份,所有权百分比的稀释就会发生。投资人更关心的是市价稀释和每股收益的稀释。

3.认股权证要素的成本

(1)计算方法:

附带认股权债券的资本成本,可以用投资人的内含报酬率来估计。

(2)成本范围

计算出的内含报酬率必须处在债务的市场利率和(税前)普通股成本之间,才可以被发行人和投资人同时接受。

如果它的税后成本高于权益成本,则不如直接增发普通股;如果它的税前成本低于普通债券的利率则对投资人没有吸引力。

(四)认股权证筹资的优缺点

|

优点 |

主要优点是可以降低相应债券的利率。 主要适用于高速增长的小公司,这些公司有较高的风险,直接发行债券需要较高的票面利率。通过发行附有认股权证的债券,是潜在的股权稀释为代价换取较低的利息。 |

|

缺点 |

(1)灵活性较少。附带认股权证的债券发行者,主要目的是发行债券而不是股票,是为了发债而附带期权。认股权证的执行价格,一般比发行时的股价高出20%至30%。如果将来公司发展良好,股票价格会大大超过执行价格,原有股东会蒙受较大损失。 (2)附带认股权证债券的承销费用高于债务融资。 |

关注"566注册会计师"微信,第一时间获取最新资讯、试题、内部资料等信息!

注册会计师题库【手机题库下载】| 微信搜索"566注册会计师"

| 注册会计师QQ群: |

|---|

相关推荐:

·2018年注册会计师考试《公司战略》备考资料(29) (2018-06-29 16:29:30)

·2018注册会计师考试《财务管理》知识点精讲(30) (2018-06-29 16:28:21)

·2018注册会计师考试《财务管理》知识点精讲(29) (2018-06-29 16:23:30)

·2018年注册会计师考试《经济法》要点概论(30) (2018-06-29 16:19:53)

·2018年注册会计师考试《经济法》要点概论(29) (2018-06-29 16:06:47)

·免费真题 ·模考试题

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>

下载

下载