投资组合的风险和报酬

【内容导航】:

(一)投资组合的风险和报酬

【所属章节】:

本知识点属于《财务成本管理》科目第四章价值评估基础第二节风险与报酬的内容。

【知识点】:投资组合的风险和报酬

投资组合理论

投资组合理论认为,若干种证券组成的投资组合,其收益是这些证券收益的加权平均数,但是其风险不是这些证券风险的加权平均风险,投资组合能降低风险。

(一)证券组合的期望报酬率

各种证券期望报酬率的加权平均数

【扩展】

(1)将资金100%投资于最高资产收益率资产,可获得最高组合收益率;

(2)将资金100%投资于最低资产收益率资产,可获得最低组合收益率。

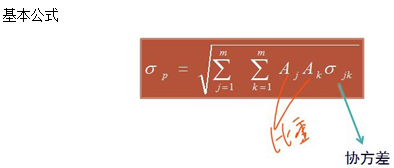

(二)投资组合的风险计量

1.协方差的含义与确定

σjk=rjkσjσk

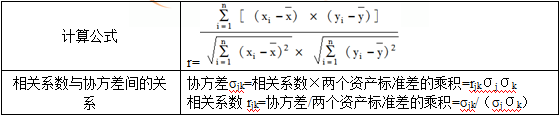

2.相关系数的确定

【提示1】相关系数介于区间[-1,1]内。当相关系数为-1,表示完全负相关,表明两项资产的收益率变化方向和变化幅度完全相反。当相关系数为+1时,表示完全正相关,表明两项资产的收益率变化方向和变化幅度完全相同。当相关系数为0表示不相关。

【提示2】相关系数的正负与协方差的正负相同。相关系数为正值,表示两种资产收益率呈同方向变化,组合抵消的风险较少;负值则意味着反方向变化,抵消的风险较多。

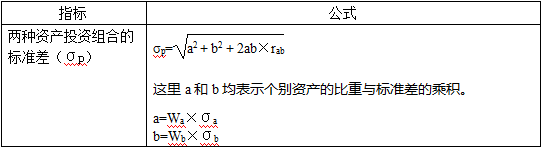

3.两种证券投资组合的风险衡量

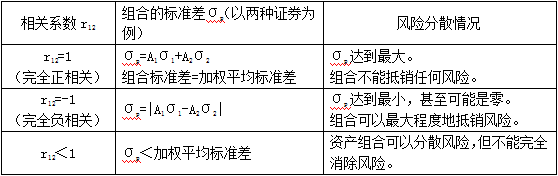

4.三种组合

![]()

5.相关结论

(2)相关系数与组合风险之间的关系

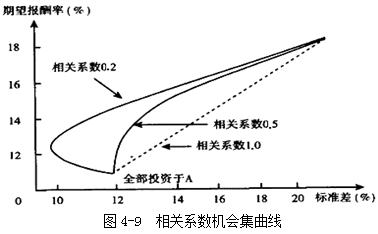

6.投资机会集曲线的含义

(1)两种投资组合的投资机会集曲线描述不同投资比例组合的风险和报酬的关系;

(2)两种以上证券的所有可能组合会落在一个平面中。

(三)有效集

理解:有效资产组合曲线是一个由特定投资组合构成的集合。集合内的投资组合在既定的风险水平上,期望报酬率是最高的,或者说在既定的期望报酬率下,风险是最低的。投资者绝不应该把所有资金投资于有效资产组合曲线以下的投资组合。

| 机会集 | 需注意的结论 |

| 有效集 | 含义:有效集或有效边界,它位于机会集的顶部,从最小方差组合点起到最高期望报酬率点止。 |

| 无效集 | 三种情况:相同的标准差和较低的期望报酬率;相同的期望报酬率和较高的标准差;较低报酬率和较高的标准差。 |

(四)相关系数与机会集的关系

| 结论 | 关系 |

| 证券报酬率的相关系数越小,机会集曲线就越弯曲,风险分散化效应也就越强。 | ①r=1,机会集是一条直线,不具有风险分散化效应; ②r<1,机会集会弯曲,有风险分散化效应; ③r足够小,风险分散化效应较强;会产生比最低风险证券标准差还低的最小方差组合,会出现无效集。 |

(五)资本市场线

| 含义 | 如果存在无风险证券,新的有效边界是经过无风险利率并和机会集相切的直线,该直线称为资本市场线。 |

| 理解 | 存在无风险投资机会时的有效集。 |

存在无风险投资机会时的组合报酬率和风险的计算公式

总期望报酬率=Q×(风险组合的期望报酬率)+(1-Q)×(无风险利率)

总标准差=Q×风险组合的标准差

其中:

Q代表投资者自有资本总额中投资于风险组合的比例,“1-Q”代表投资于无风险资产的比例。

【提示】如果贷出资金,Q将小于1;如果是借入资金,Q会大于1。

(六)风险的分类

| 种类 | 含义 | 致险因素 | 与组合资产数量之间的关系 |

| 非系统风险(企业特有风险、可分散风险) | 指由于某种特定原因对某特定资产收益率造成影响的可能性,它是可以通过有效的资产组合来消除掉的风险。 | 它是特定企业或特定行业所特有的。 | 可通过增加组合中资产的数目而最终消除。 |

| 系统风险(市场风险、不可分散风险) | 是影响所有资产的,不能通过资产组合来消除的风险。 | 这部分风险是由那些影响整个市场的风险因素所引起的。 | 不能随着组合中资产数目的增加而消失,它是始终存在的。 |

(七)重点把握的结论

1.证券组合的风险不仅与组合中每个证券的报酬率标准差有关,而且与各证券之间报酬率的协方差有关。

2.对于一个含有两种证券的组合,投资机会集曲线描述了不同投资比例组合的风险和报酬之间的权衡关系。

3.风险分散化效应有时使得机会集曲线向左凸出,并产生比最低风险证券标准差还低的最小方差组合。

4.有效边界就是机会集曲线上从最小方差组合点到最高期望报酬率的那段曲线。

5.持有多种彼此不完全正相关的证券可以降低风险。

6.如果存在无风险证券,新的有效边界是经过无风险利率并和机会集相切的直线,该直线称为资本市场线,该切点被称为市场组合,其他各点为市场组合与无风险投资的有效搭配。

7.资本市场线横坐标是标准差,纵坐标是报酬率。该直线反映两者的关系即风险价格。

关注"566注册会计师"微信,第一时间获取最新资讯、试题、内部资料等信息!

注册会计师题库【手机题库下载】| 微信搜索"566注册会计师"

| 注册会计师QQ群: |

|---|

相关推荐:

·2018年注册会计师考试《公司战略》备考资料(29) (2018-06-29 16:29:30)

·2018注册会计师考试《财务管理》知识点精讲(30) (2018-06-29 16:28:21)

·2018注册会计师考试《财务管理》知识点精讲(29) (2018-06-29 16:23:30)

·2018年注册会计师考试《经济法》要点概论(30) (2018-06-29 16:19:53)

·2018年注册会计师考试《经济法》要点概论(29) (2018-06-29 16:06:47)

·免费真题 ·模考试题

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>

下载

下载