2013注册会计师考试《会计》强化辅导讲义(15)

第七章 投资性房地产

本章内容对应《企业会计准则第3号——投资性房地产》,属于非重要章节。应当关注:(1)投资性房地产的范围;(2)投资性房地产的初始计量;(3)投资性房地产的后续计量;(4)投资性房地产的后续支出及处置。重点为“投资性房地产的后续计量”、“投资性房地产的转换和处置”两节。难点主要为公允价值模式的后续计量和投资性房地产的转换。

第一节 投资性房地产的特征与范围

一、投资性房地产的定义及特征

房地产是土地和房屋及其权属的总称。在我国,土地归国家或集体所有,企业只能取得土地使用权。因此,房地产中的土地是指土地使用权,房屋是指土地上的房屋等建筑物及构筑物。

投资性房地产,是指为赚取租金或资本增值,或者两者兼有而持有的房地产。

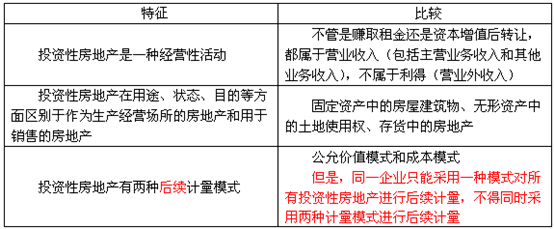

投资性房地产主要有以下特征:

二、投资性房地产的范围

投资性房地产的范围包括:已出租的土地使用权、持有并准备增值后转让的土地使用权、已出租的建筑物。

(一)已出租的土地使用权

已出租的土地使用权,是指企业通过出让或转让方式取得的、以经营租赁方式出租的土地使用权。企业取得的土地使用权通常包括在一级市场上以交纳土地出让金的方式取得土地使用权,也包括在二级市场上接受其他单位转让的土地使用权。

对于以经营租赁方式租入土地使用权再转租给其他单位的,不能确认为投资性房地产。

(二)持有并准备增值后转让的土地使用权

持有并准备增值后转让的土地使用权,是指企业取得的、准备增值后转让的土地使用权。这类土地使用权很可能给企业带来资本增值收益,符合投资性房地产的定义。

按照国家有关规定认定的闲置土地,不属于持有并准备增值后转让的土地使用权,也就不属于投资性房地产。

(三)已出租的建筑物

已出租的建筑物是指企业拥有产权的、以经营租赁方式出租的建筑物,包括自行建造或开发活动完成后用于出租的建筑物以及正在建造或开发过程中将来用于出租的建筑物。

1.用于出租的建筑物是指企业拥有产权的建筑物。企业以经营租赁方式租入再转租的建筑物不属于投资性房地产。

例如,甲企业与乙企业签订了一项经营租赁合同,甲企业将其持有产权的一栋大楼(预计剩余使用年限为50年)出租给乙企业,租期5年。乙企业一开始将该办公楼改装后用于自行经营餐馆。2年后,由于连续亏损,乙企业将该大楼又转租给丙公司,以赚取租金差价。这种情况下,对于甲企业而言,该栋大楼属于其投资性房地产。对于乙企业而言,则不属于其投资性房地产。

2.已出租的建筑物是企业已经与其他方签订了租赁协议,约定以经营租赁方式出租的建筑物。一般应自租赁协议规定的租赁期开始日起,经营租出的建筑物才属于已出租的建筑物。通常情况下,对企业持有以备经营出租的空置建筑物或在建建筑物,如董事会或类似机构作出书面决议,明确表明将其用于经营出租且持有意图短期内不再发生变化的,即使尚未签订租赁协议,也应视为投资性房地产。

3.企业将建筑物出租,按租赁协议向承租人提供的相关辅助服务在整个协议中不重大的,应当将该建筑物确认为投资性房地产。例如,企业将其办公楼出租,同时向承租人提供维护、保安等日常辅助服务,企业应当将其确认为投资性房地产。

此外,下列项目不属于投资性房地产:

1.作为固定资产或无形资产的自用房地产

自用房地产是指为生产商品、提供劳务或者经营租赁而持有的房地产。例如,企业出租给本企业职工居住的宿舍,虽然也收取租金,但间接为企业自身的生产经营服务,因此具有自用房地产的性质,又如,企业拥有并自行经营的旅馆饭店。旅馆饭店的经营者在向顾客提供住宿服务的同时,还提供餐饮、娱乐等其他服务,其经营目的主要是通过向客户提供服务取得服务收入。因此,企业自行经营的旅馆饭店是企业的经营场所,应当属于自用房地产。

2.作为存货的房地产

作为存货的房地产通常是指房地产开发企业在正常经营过程中销售的或为销售而正在开发的商品房和土地。

在实务中,存在某项房地产部分自用或作为存货出售、部分用于赚取租金或资本增值的情形。如某项投资性房地产不同用途的部分能够单独计量和出售的,应当分别确认为固定资产、无形资产、存货和投资性房地产。例如,甲房地产开发商建造了一栋商住两用楼盘,一层准备出租给一家大型超市,已签订经营租赁合同;二层准备作为其管理部门使用的办公室;其余楼层均为普通住宅,正在公开销售中。这种情况下,如果一层、二层及其余楼层均能够单独计量和出售的,应当分别确认为投资性房地产、固定资产和无形资产、以及开发产品(存货)。

2011年注册会计师(CPA)考试通关必备课程  |

|||||

特色班:经典班次科学搭配,全程立体化教学! 查看详情>>>

特色班:经典班次科学搭配,全程立体化教学! 查看详情>>>精品班:当期考试不过,下期学费减半! 查看详情>>> 实验班郑重承诺:入学签署协议,考试不过返还学费! 查看详情>>> |

|||||

| 课程名称 | 主讲老师 | 课时 | 优惠价格 | 课程试听 | 报名 |

| 会计特色班 | 徐经长 等 | 86~130课时 | ¥240 |  试听 试听 |

|

| 审计特色班 | 杨闻萍 等 | 86~130课时 | ¥240 |  试听 试听 |

|

| 税法特色班 | 叶青 等 | 86~130课时 | ¥240 |  试听 试听 |

|

| 经济法特色班 | 游文丽 等 | 86~130课时 | ¥240 |  试听 试听 |

|

| 财务成本管理特色班 | 陈华亭 等 | 86~130课时 | ¥240 |  试听 试听 |

|

| 战略与风险管理特色班 | 杭建平 等 | 86~130课时 | ¥240 |  试听 试听 |

|

| 会计精品班 | 郭建华 等 | 101~135课时 | ¥600 |  试听 试听 |

|

| 审计精品班 | 杨闻萍 等 | 101~135课时 | ¥600 |  试听 试听 |

|

| 更多课程>>> 更多介绍>>> 点击进入>>> | |||||

·2013注册会计师考试《会计》强化辅导讲义(13) (2013-8-22 11:02:26)

·2013注册会计师考试《会计》强化辅导讲义(12) (2013-8-21 10:58:43)

·2013注册会计师考试《会计》强化辅导讲义(11) (2013-8-20 15:52:20)

·2013注册会计师考试《会计》强化辅导讲义(10) (2013-8-20 13:50:50)

·2013注册会计师考试《会计》强化辅导讲义(9) (2013-8-20 14:46:42)

- 徐经长

- 苏苏

- 叶青

- 李国伟

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

2011注册会计师考试《审计》章节练习题:…

| 北京 | 天津 | 上海 | 江苏 | 山东 |

| 安徽 | 浙江 | 江西 | 福建 | 深圳 |

| 广东 | 河北 | 湖南 | 广西 | 河南 |

| 海南 | 湖北 | 四川 | 重庆 | 云南 |

| 贵州 | 西藏 | 新疆 | 陕西 | 山西 |

| 宁夏 | 甘肃 | 青海 | 辽宁 | 吉林 |

| 黑龙江 | 内蒙古 |

2013注册会计师《会计》考情分析及框架结构汇

各地2013年注册会计师非执业会员年检通知汇总

2013年注会《职业能力综合测试》强化训练题(1

注会考试达人:非财务专业考生带你考出精彩

2013年注册会计师考试高效复习五法宝

2013注会《公司战略与风险》命题规律及趋势预

2013注册会计师《职业能力综合测试》强化训练

2013年注册会计师《会计》结构框架分析:第25

2013年备考注会:夏季学习祛除疲倦的7个方法

·执业医师考试培训 试听 ·经济师考试培训 试听

·执业药师考试培训 试听 ·报关员考试培训 试听

·银行从业考试培训 试听 ·会计证考试培训 试听

·证券从业考试培训 试听 ·华图公务员培训 试听

·二级建造师考试培训 试听 ·公务员培训 网校 试听

·一级建造师考试培训 试听 ·结构师考试培训 试听

·注册建筑师考试培训 试听 ·造价师考试培训 试听

·质量资格考试培训 试听 ·咨询师考试培训 试听

·卫生职称考试培训 试听 ·监理师考试培训 试听

| 在职攻硕英语 | 职称日语 | 日语学习 | 法语 | 德语 | 韩语

| 人力资源管理师 | 心理咨询师 | 物流师考试 | 管理咨询师考试 | 价格鉴证师考试 | 出版专业资格考试 | 广告师职业水平 | 驾驶员资格考试 | 网络编辑考试

| 公共营养师 | 国际货运代理人 | 保险从业资格 | 电子商务师 | 普通话 | 企业培训师 | 营销师 | 特岗教师

| 精算师考试 | ACCA | 企业法律顾问 | 理财规划师 | 国际内审师 | 高级经济师

| 一级注册建筑师 | 二级注册建筑师 | 安全评价师 | 设备监理师 | 岩土工程师 | 质量工程师 | 房地产经纪人考试 | 投资项目管理师 | 土地登记代理人

| 环保工程师 | 物业管理师 | 环境影响评价师 | 城市规划师 | 公路监理工程师 | 公路造价师 | 设备监理师 | 招标师 | 电气工程师 | 注册测绘师考试

| 注册计量师考试 | 注册化工工程师考试 | 注册暖通工程师考试 | 注册给排水工程师考试

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题 | 考研 | 四六级 趣味 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 素材作文 | 名言警句 | 优美段落

哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>

求职招聘 | 招聘 | 事业单位招聘 | 教师招聘 | 校园招聘 | 社会招聘 | 大学生求职 | 简历 | 简历封面 | 简历模板 | 职场 | 职场规划 | 职前充电 | 更多>>

论文下载 | 经济学论文 | 财政税收论文 | 证券金融论文 | 财务管理论文 | 法学论文 | 理学论文 | 医药学论文 | 计算机论文 | 艺术类论文 | 哲学论文 | 文化论文

管理学论文 | 会计审计论文 | 工商管理论文 | 公共管理论文 | 工学论文 | 文学论文 | 社会学论文 | 教育类论文 | 应用文论文 | 英语论文 | 写作指导

政治论文 | 更多>>