1银行知识与业务

1.1中国银行体系概况

1.1.1中央银行、监管机构与自律组织

•中央银行

•监管机构

•自律组织

1.1.2银行业金融机构

•国家开发银行及政策性银行

•大型商业银行

•中小商业银行

•农村金融机构

•中国邮政储蓄银行

•外资银行

•非银行金融机构

1.2 银行经营环境

1.2.1经济环境

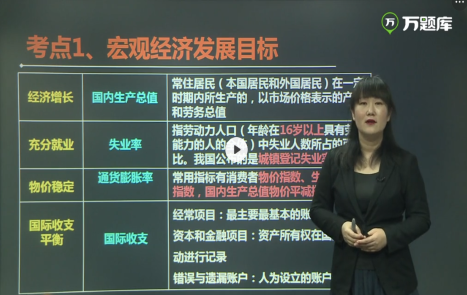

•宏观经济运行

•经济结构

•经济全球化

1.2.2金融环境

•金融市场

•金融工具

•货币政策

1.3银行主要业务

1.3.1负债业务

•存款业务

•借款业务

1.3.2资产业务

•贷款业务

•债券投资业务

•现金资产业务

1.3.3中间业务

•交易业务

•清算业务

•支付结算业务

•银行卡业务

•代理业务

•托管业务

•担保业务

•承诺业务

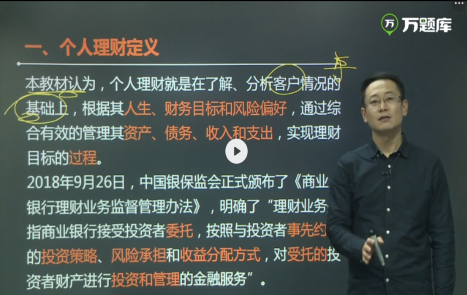

•理财业务

•电子银行业务

1.4银行管理

1.4.1公司治理

•公司治理的涵义

•公司治理的主体

•利益相关者

•信息披露

1.4.2资本管理

•银行资本的概念与作用

•监管资本的要求及管理

•经济资本及其应用

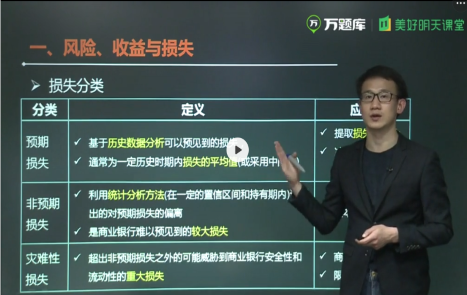

1.4.3风险管理

•银行风险的种类

•风险管理的发展历程

•全面风险管理

•风险管理流程

1.4.4内部控制

•内部控制的目标

•内部控制的原则

•内部控制的构成要素

•内部控制的重点内容

1.4.5合规管理

•合规管理的相关概念

•合规管理的目标

•合规管理体系的基本要素

•合规管理的重点内容

•合规管理部门职责

1.4.6金融创新

•金融创新概述

•金融创新的基本原则

•金融创新与客户利益保护

2银行业相关法律法规

2.1银行业监管及反洗钱法律规定

2.1.1《中国人民银行法》相关规定

•中国人民银行的直接检查监督权

•中国人民银行的建议检查监督权

•中国人民银行在特定情况下的检查监督权

2.1.2《银行业监督管理法》相关规定

•《银行业监督管理法》的适用范围

•《银行业监督管理法》有关监督管理措施的规定

2.1.3违反有关法律规定的法律责任

•刑事责任

•行政处罚

•行政处分

•相关的处罚措施

2.1.4反洗钱法律制度

•洗钱概述

•《中华人民共和国反洗钱法》

•《金融机构反洗钱规定》

•《金融机构大额交易和可疑交易报告管理办法》

•违反反洗钱规定的法律责任

2.2银行主要业务法律规定

2.2.1存款业务法律规定

•存款及其办理原则

•存款业务的基本法律要求

•对单位或个人存款查询、冻结、扣划的条件和程序

•存款利率的法律管制

•存单纠纷案件的认定与处理

•存款合同

2.2.2授信业务法律规定

•授信原则

•授信审核

•贷款业务的基本法律要求

•贷款合同

2.2.3银行业务禁止性规定

•商业银行向关系人发放信用贷款的禁止

•对商业银行存贷业务中不正当手段的禁止

•同业拆借业务的禁止

2.2.4银行业务限制性规定

•对同一借款人贷款的限制

•对关系人发放担保贷款的限制

•对相关金融业务和直接投资的限制

•对结算业务的限制

2.3民商事法律基本规定

2.3.1民事权利主体

•民事权利主体的概念

•自然人

•法人

•非法人组织

2.3.2民事法律行为和代理

•民事法律行为

•代理及其种类

2.3.3担保法律制度

•担保法律制度概述

•物权法

•抵押

•质押

•保证

•留置

2.3.4公司法律制度

•《公司法》概述

•公司设立制度

•公司资本制度

•公司的组织机构

•公司终止制度

2.3.5票据法律制度

•《票据法》概述

•票据的功能

•票据行为

•票据权利

•票据丧失的补救措施

2.3.6合同法律制度

•合同的概念及特征

•合同的订立

•合同的生效

•合同的履行

•违约责任

2.4金融犯罪及刑事责任

2.4.1金融犯罪概述

•金融犯罪的概念

•金融犯罪的种类

•金融犯罪的构成

2.4.2破坏金融管理秩序罪

•危害货币管理罪

•破坏银行管理罪

2.4.3金融诈骗罪

•集资诈骗罪

•贷款诈骗罪

•信用证诈骗罪

•信用卡诈骗罪

•票据诈骗罪、金融凭证诈骗罪

2.4.4银行业相关职务犯罪

•职务侵占罪

•挪用资金罪

•非国家工作人员受贿罪

•签订、履行合同失职被骗罪

3银行业从业人员职业操守

3.1概述及银行业从业基本准则

3.1.1《银行业从业人员职业操守》概述

3.1.2银行业从业基本准则

3.2银行业从业人员职业操守的相关规定

3.2.1银行业从业人员与客户

3.2.2银行业从业人员与同事

3.2.3银行业从业人员与所在机构

3.2.4银行业从业人员与同业人员

3.2.5银行业从业人员与监管者

3.3附则

3.3.1惩戒措施

3.3.2解释机构

3.3.3生效日期

- 培训课程

- 名师试听

- 更多课程报名入口>>

| 美好明天 在线课程 |

主讲老师 | 必会考点 精讲班 必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

专项 提升班 专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

考点 串联班 考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

内部 资料班 内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

报名 |

|---|---|---|---|---|---|---|

下载 下载 |

下载 下载 |

下载 下载 |

下载 下载 |

|||

| 课时安排 | 15小时 | 3小时 | 3小时 | 6小时 | ||

| 法律法规与综合能力 | 小糖 | 报名 | ||||

| 个人理财 | 赵明 | 报名 | ||||

| 风险管理 | 晶鑫 | 报名 | ||||

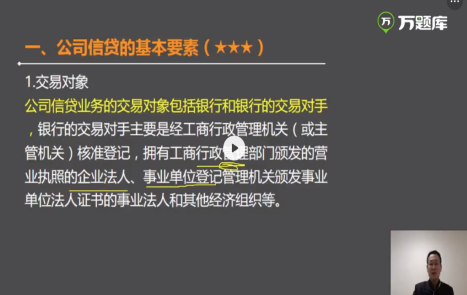

| 公司信贷 | 赵明 | 报名 | ||||

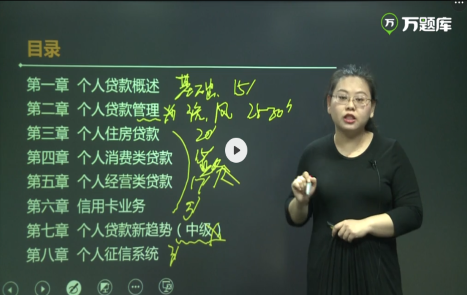

| 个人贷款 | 伊墨 | 报名 |

在线课程 |

2022年全程班 |

|

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|

在线课程 |

2022年全程班 |

|||

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|||

| 夯实基础阶段 | 必会考点精讲班

必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

|||

| 难点突破阶段 | 专项提升班

专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

|||

| 终极抢分阶段 | 考点串联班

考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

|||

内部资料班

内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

||||

| VIP美题 智能刷题 |

✬✬✬ 三星题库 |

每日一练 |

||

真题题库

|

||||

模拟题库

|

||||

| ✬✬✬✬ 四星题库 |

教材同步

|

|||

真题视频解析

|

||||

| ✬✬✬✬✬ 五星题库 |

高频常考

|

|||

大数据易错

|

||||

| 做题辅助功能 | 练题工具 | |||

| VIP配套资料 | 电子资料 | 课程讲义 | ||

| VIP旗舰服务 | 私人订制服务 | 学籍档案 | ||

| PMAR学习规划 | ||||

| 大数据学习报告 | ||||

| 学习进度统计 | ||||

| 官网查分服务 | ||||

| VIP勋章 | ||||

| 节点严控 | 考试倒计时提醒 | |||

| VIP直播日历 | ||||

| 上课提醒 | ||||

| 便捷系统 | 课程视频、音频、讲义下载 | |||

| 手机/平板/电脑 多平台听课 | ||||

| 无限次离线回放 | ||||

课程有效期 |

课程有效期12个月 | |||

| 增值服务 | 赠送2021年全部课程 | |||

| 套餐价格 | 全科:¥299 |

单科:¥298 | ||

·继续教育培训学时申报情况须知 (2021-8-9 20:24:57)

·大学生可以参加银行从业资格考试吗? (2021-8-9 20:22:51)

·中级银行从业资格证报个人理财还是银行管理? (2021-8-9 20:20:33)

·2021年下半年银行从业资格考试报名照片格式 (2021-8-6 16:58:31)

·在校大学生可以申请银行从业资格证书吗? (2021-8-4 19:29:49)

·免费真题 ·模考试题

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>