点击查看:2018初级银行从业《个人贷款》多选题专项练习汇总

1、发行借款人未按照合同约定的还款计划及时、足额偿还贷款本息的,将该笔贷款计入( )进行处理。

A、不良贷款管理程序

B、不良贷款处置程序

C、个人信用记录

D、不作任何处理

E、重点关注借贷项目

正确答案:AB

解析:发行借款人未按照合同约定的还款计划及时、足额偿还贷款本息的,将该笔贷款计入不良贷款管理与处置程序进行处理。

2、为有效规避合作机构带来的风险,商业银行与合作机构进行业务合作前应对其进行充分的分析,合作机构分析的要点主要有( )。

A、合作机构领导层素质

B、合作机构的业界声誉

C、合作机构的历史信用记录

D、合作机构的管理规范程度

E、合作机构的偿债能力

正确答案:ABCDE

3、合作机构的( )因素对商业银行个人贷款风险管理有着重要影响。

A、偿债能力

B、管理水平

C、业界声誉

D、注册地点

E、信用状况

正确答案:ABCE

解析:合作机构的信用状况、偿债能力、管理水平、业界声誉等因素对商业银行个人贷款风险管理有着重要影响。

4、个人商用房贷款中,贷款审批人应对( )等内容进行审查。

A、贷款材料是否完整、齐全

B、首付款金额与开发商开具的发票(收据)或银行对账单是否一致

C、抵押房产是否合法、充足和有效,价值是否合理

D、贷款金额、成数、利率、期限、还款方式是否符合相关规定

E、借款人是否符合条件、资信是否良好、还款来源是否足额可信

正确答案:ABCDE

5、在个人贷款中,下列行为构成违约的有( )。

A、借款人阻挠贷款银行监督检查贷款使用情况

B、未按合同规定的用途使用贷款

C、借款人提供虚假文件资料,成贷款损失的

D、没有按时偿还贷款本息

E、抵押人未经贷款银行书面同意擅自变卖抵押物

正确答案:ABCDE

解析:

个人贷款中,构成违约的行为有:

a.借款人未能或拒绝按合同的条款规定,及时足额偿还贷款本息和应支付的其他费用;

b.借款人和担保人未能履行有关合同所规定的义务,包括借款人未按合同规定的用途使用贷款;

c.借款人拒绝或阻挠贷款银行监督检查贷款使用情况的;

d.借款人和担保人在有关合同中的陈述与担保发生重大失实,或提供虚假文件资料,或隐瞒重要事实,已经或可能造成贷款损失的;

e.抵押物受毁损导致其价值明显、减少或贬值,以致全部或部分失去了抵押价值,足以危害贷款银行利益,而借款人未按贷款银行要求重新落实抵押、质押或保证的;

f.抵押人、出质人未经贷款银行书面同意擅自变卖、赠与、出租、拆迁、转让、重复抵(质)押或以其他方式处置抵(质)押物的;

g.借款人、担保人在贷款期间的其他违约行为。

6、银行与其他社会机构合作的原则有( )

A、管理规范

B、各项财务指标符合银行要求

C、掌握市场动态

D、近期无重大经济纠纷

E、近期无违约记录

正确答案:ABD

解析:考察与其他社会中介机构的合作管理。

7、商业银行营销组织的模式主要有( )。

A、职能型营销组织

B、产品型营销组织

C、市场型营销组织

D、区域型营销组织

E、全能型营销组织

正确答案:ABCD

解析:商业银行营销组织包括职能型营销组织;产品型营销组织;市场型营销组织;区域型营销组织。

8、商业助学贷款贷前调查完成后,贷前调查人应撰写调查报告,对( )提出意见或建议。

A、是否同意贷款

B、贷款额度

C、贷款期限

D、贷款利率

E、还款方式

正确答案:ABCDE

解析:商业助学贷款贷前调查完成后,贷前调查人应撰写调查报告,对是否同意贷款、贷款额度、贷款期限、贷款利率、担保方式、还款方式、划款方式等提出意见或建议。

9、为了证实借款人收入证明的真实性,银行可要求借款人出示( )。

A、个人的收入证明材料

B、银行账户的交易流水

C、个人财产证明资料

D、个人学历证明

E、个人所得税纳税材料

正确答案:BCE

解析:多途径证实借款人收入证明的真实性,包括个人所得税纳税材料、银行账户的交易流水,必要时可以要求借款人提供个人财产证明资料,如个人存单(折)、房产、汽车、信用卡等。分析借款申请人的收入与其职业是否相符、是否具有内在逻辑关系。

10、根据担保方式的不同,个人贷款产品可以分为( )。

A、个人抵押贷款

B、个人质押贷款

C、个人保证贷款

D、个人信用贷款

E、个人住房贷款

正确答案:ABCD

解析:根据担保方式的不同,个人贷款产品可以分为个人抵押贷款、个人质押贷款、个人保证贷款和个人信用贷款。

2、公积金管理中心的基本职责包括( )。

A、公积金借款合同签约、发放

B、制定公积金信贷政策

C、负责信贷审批

D、承担公积金信贷风险

E、公积金贷款发放

正确答案:BCD

解析:公积金管理中心的基本职责包括:制定公积金信贷政策、负责信贷审批和承担公积金信贷风险。

3、《中华人民共和国担保法》中保证担保的范围包括( )。

A、主债权

B、利息

C、违约金

D、损害赔偿金

E、实现债权的费用

正确答案:ABCDE

解析:保证担保的范围包括主债权及利息、违约金、损害赔偿金和实现债权的费用。

4、商业银行接到征信服务中心的个人征信异议核查书面通知,并核查个人征信异议申请人提出的异议信息确实有误的,应当采取的措施有( )。

A、应当向征信服务中心报送更正信息

B、向征信服务中心提供更正后的信用报告

C、检查个人信用信息报送的程序

D、对后续报送的其他个人信用信息进行检查,发现错误的,应当重新报送

E、按照异议申请人要求更改相关个人信用信息

正确答案:ACD

解析:应当采取的措施:应当向征信服务中心报送更正信息;检查个人信用信息报送的程序;对后续报送的其他个人信用信息进行检查,发现错误的,应当重新报送。

14、商品房现售,应当符合的条件有( )。

A、取得土地使用权证书或者使用土地的批准文件

B、持有建设工程规划许可证

C、供水、供电等基础设施已确定施工进度和竣工交付日期

D、拆迁安置已经落实

E、物业管理方案已经落实

正确答案:ABDE

解析:考察《商品房销售管理办法》第7条的规定。供水、供电、供热、燃气、通讯等配套基础设施具备交付使用条件。

15、借款人申请商业助学贷款,须具备的条件包括( )。

A、具有中华人民共和国国籍,并持有合法身份证件

B、成绩排名在班级前30%

C、家庭经济确实困难,无法支付正常完成学业所需的基本费用

D、必要时提供其法定代理人同意申请贷款的书面意见

E、必要时提供有效的担保

正确答案:ADE

解析:商业助学贷款对借款人的成绩和家庭经济情况没有要求。

16、贷款审查人负责对借款人提交的材料进行( )审查。

A、真实性

B、完整性

C、合规性

D、有效性

E、齐备性

正确答案:ABC

解析:贷款审查人负责对借款人提交的材料进行合规性、真实性、完整性审查。

17、在个人住房贷款业务的贷前调查中,开发商资信审查的内容包括( )。

A、房地产开发商资质

B、企业资信等级或信用程度

C、企业法人营业执照

D、税务登记证明

E、借款申请人偿还能力

正确答案:ABCD

解析: 在个人住房贷款业务的贷前调查中,开发商资信审查包括房地产开发商资质审查、企业资信等级或信用程度、经国家工商行政管理机关核发的企业法人营业执照、税务登记证明、会计报表、开发商的债权债务和为其他债权人提供担保的情况;企业法人代表的个人信用程度和管理层的决策能力等。

18、贷款审批人在审批个人商用房贷款时,应对( )等内容进行审查。

A、借款申请人是否符合贷款条件,是否有还款能力

B、贷款用途是否明确合法

C、贷款人提供材料的完整性、有效性及合法性

D、申请借款的金额、期限等是否符合有关贷款办法和规定

E、贷前调查人的调查意见、对借款人资信状况的评价分析以及提出的贷款建议是否准确、合理

正确答案:ABCDE

解析:贷款审批人应对以下内容进行审查:借款申请人是否符合贷款条件,是否有还款能力;贷款用途是否明确合法;贷款人提供材料的完整性、有效性及合法性;申请借款的金额、期限等是否符合有关贷款办法和规定;贷前调查人的调查意见、对借款人资信状况的评价分析以及提出的贷款建议是否准确、合理;与开发商签订的购买或租赁商用房合同或协议;开发商出具的有权部门批准可出售或出租商用房已办妥的全部文件,包括可办妥产权证的证明;开发商的资信情况;商业用房的地段及质量状况情况;其他需要审查的事项。

19、银行把握借款人还款能力风险有较大难度,原因主要是( )

A、全国性的个人征信系统有待进一步完善

B、国内失信惩戒制度尚不完善

C、商用房出租情况发生变化

D、保证人还款能力发生变化

E、国内未建立完善的个人财产、税收登记制度

正确答案:ABE

20、个人汽车贷款可用于购买的车辆按用途划分有( )。

A、二手车

B、新车

C、商务车

D、自用车

E、商用车

正确答案:DE

解析:个人汽车贷款所购车辆按用途可以划分为自用车和商用车。

21、个人汽车贷款操作风险的防控措施有( )。

A、熟悉关于操作风险的管理政策

B、把握个人汽车贷款业务流程中的主要操作风险点

C、规范业务操作

D、对于关键操作,完成后应做好记录备查,尽职免责,提高自裁保护能力

E、掌握个人汽车贷款业务的规章制度

正确答案:ABCDE

解析:个人汽车贷款操作风险的防控措施。

22、审查人对贷款申请的审查要点包括( )。

A、借款人资信是否良好

B、还款来源是否足额可信

C、借款人是否属于贷款银行的信贷关系人

D、贷款金额是否符合相关规定

E、申请资料是否完整齐全

正确答案:ABCDE

23、银行市场环境分析的主要任务有( )。

A、分析购买行为

B、进行市场细分

C、选择目标市场

D、实行市场定位

E、消费者心理研究

正确答案:ABCD

解析:银行市场环境分析的主要任务有分析购买行为、进行市场细分、选择目标市场和实行市场定位。

24、个人教育贷款信用风险的防控措施有( )。

A、加强对借款人的贷前审查

B、建立有效的信息披露机制

C、建立和完善防范信用风险的预警机制

D、完善银行个人教育贷款的催收管理系统

E、加强学生的诚信教育

正确答案:ABCDE

解析:信用风险的防控措施(1)加强对借款人的贷前审查(2)建立和完善防范信用风险的预警机制(3)完善银行个人教育贷款的催收管理系统(4)建立有效的信息披露机制(5)加强学生的诚信教育。

25、个人贷款按照担保方式可以划分为( )。

A、个人信用贷款

B、个人经营类贷款

C、个人质押贷款

D、个人抵押贷款

E、个人保证贷款

正确答案:ACDE

解析:根据担保方式的不同,个人贷款产品可以分为个人信用贷款、个人质押贷款、个人抵押贷款和个人保证贷款。

相关推荐:

银行专业资格考试教材 | 考试大纲 | 考试介绍

- 培训课程

- 名师试听

- 更多课程报名入口>>

| 美好明天 在线课程 |

主讲老师 | 必会考点 精讲班 必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

专项 提升班 专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

考点 串联班 考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

内部 资料班 内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

报名 |

|---|---|---|---|---|---|---|

下载 下载 |

下载 下载 |

下载 下载 |

下载 下载 |

|||

| 课时安排 | 15小时 | 3小时 | 3小时 | 6小时 | ||

| 法律法规与综合能力 | 小糖 | 报名 | ||||

| 个人理财 | 赵明 | 报名 | ||||

| 风险管理 | 晶鑫 | 报名 | ||||

| 公司信贷 | 赵明 | 报名 | ||||

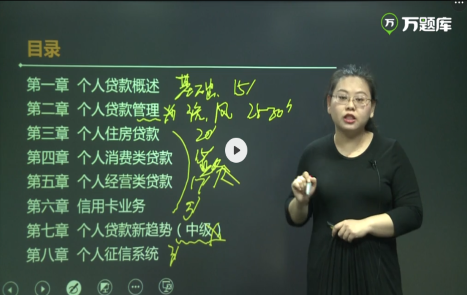

| 个人贷款 | 伊墨 | 报名 |

在线课程 |

2022年全程班 |

|

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|

在线课程 |

2022年全程班 |

|||

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|||

| 夯实基础阶段 | 必会考点精讲班

必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

|||

| 难点突破阶段 | 专项提升班

专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

|||

| 终极抢分阶段 | 考点串联班

考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

|||

内部资料班

内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

||||

| VIP美题 智能刷题 |

✬✬✬ 三星题库 |

每日一练 |

||

真题题库

|

||||

模拟题库

|

||||

| ✬✬✬✬ 四星题库 |

教材同步

|

|||

真题视频解析

|

||||

| ✬✬✬✬✬ 五星题库 |

高频常考

|

|||

大数据易错

|

||||

| 做题辅助功能 | 练题工具 | |||

| VIP配套资料 | 电子资料 | 课程讲义 | ||

| VIP旗舰服务 | 私人订制服务 | 学籍档案 | ||

| PMAR学习规划 | ||||

| 大数据学习报告 | ||||

| 学习进度统计 | ||||

| 官网查分服务 | ||||

| VIP勋章 | ||||

| 节点严控 | 考试倒计时提醒 | |||

| VIP直播日历 | ||||

| 上课提醒 | ||||

| 便捷系统 | 课程视频、音频、讲义下载 | |||

| 手机/平板/电脑 多平台听课 | ||||

| 无限次离线回放 | ||||

课程有效期 |

课程有效期12个月 | |||

| 增值服务 | 赠送2021年全部课程 | |||

| 套餐价格 | 全科:¥299 |

单科:¥298 | ||

·2020年银行从业《法律法规》数字记忆考点(十) (2020-6-10 11:10:46)

·2020年银行从业《法律法规》数字记忆考点(九) (2020-6-10 11:10:37)

·2020年银行从业《法律法规》数字记忆考点(八) (2020-6-10 11:10:33)

·2020年银行从业《法律法规》数字记忆考点(七) (2020-6-10 11:10:27)

·2020年银行从业《法律法规》数字记忆考点(六) (2020-6-10 11:00:48)

·免费真题 ·模考试题

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>