| 第 1 页:一、单选题 |

| 第 4 页:二、多选题 |

| 第 6 页:三、判断题 |

| 第 7 页:参考答案: |

二、多选题

1、金融市场作为金融资产交易的场所,从整个经济运行的角度来看,提供的经济功能包括:( )。

A、聚敛功能 B、调节功能 C、配置功能 D、平衡功能 E、反映功能

2、金融市场的配置功能表现在:( )。

A、资源的配置 B、人员的配置 C、风险的再分配 D、财富的再分配 E、交易的再分配

3、中央银行改变货币供给最常使用的方法为:( )。 A、改变法定准备率 B、改变贴现率

C、公开市场操作 D、改变利率上限 E、发行新钞票,增加市场货币流通数量

4、影响股票价格的宏观因素包括:( )。

A、经济增长 B、货币政策 C、财政政策 D、市场利率 E、汇率

5、结构性存款主要包括以下哪些类型:( )。A、利率挂钩结构性产品 B、汇率挂钩结构性产品

C、挂钩结构性产品 D、股票挂钩结构性产品 E、基金挂钩结构性产品

6、信托产品主要的风险包括:( )。

A、投资项目风险 B、收益稳定性风险 C、项目主体风险 D、信托公司风险 E、流动性风险

7、根据信托财产的初始形态和信托目的进行分类,可以将信托业务分为以下哪四大类:( )。

A、资金信托 B、财产信托 C、信用信托 D、权力信托 E、特定目的信托

8、在以下理财产品中,风险通常最低的是:( )。

A、型基金 B、储蓄 C、股权类产品 D、债券类产品 E、衍生产品

9、债券类产品的收益主要源自于:( )。

A、利息收益 B、现金分红 C、价差收益 D、股利 E、银行利率

10、按照年金每期年金额发生的时候划分,以下叙述不正确的是( )。

A、确定年金与不确定年金 B、期末年金与期初年金

C、无限年金与有限年金 D、简单年金与一般年金 E、递延年金与永续年金

11、下列哪一项是影响家庭现金流量的项目( )。

A、现金与现金等价物之间的替代性增减变动 B、消费活动

C、投资活动 D、融资活动 E、改变理财目标

12、一般说来,客户风险偏好可以分为五种类型:保守型、轻度保守型、中立型、轻度进取型和进取型。其中成长性资产高于50%的类型有:( )。

A、保守型 B、轻度保守型 C、中立型 D、轻度进取型 E、进取型

13、有关通话过程中应遵循,下列何者不属于其中之步骤?( )

A、收集客户信息 B、说明身份及说明目的 C、简单处理异议 D、约请面谈 E、分析客户财务信息

14、财务比例分析主要包括以下哪些指标( )。

A、偿付比例 B、负债总资产比例 C、负债收入比例 D、储蓄比例 E、投资与净资产比例

15、现金管理是对现金和流动资产的日常管理,其目的在于( )。

A、实现资本增值 B、保障人生安全

C、满足未来消费的需要 D、满足应急资金的需求 E、满足日常支出需要

16、在债务管理中,应当注意:( )。

A、债务总量与资产总量的合理比例 B、债务期限与家庭收入的合理关系

C、日常支出与长期投资的合理分配 D、短期债务与长期债务的合理比例

E、高风险投资与低风险投资的合理比例

17、市场细分要依据一定的细分标准来进行,银行消费者市场的细分标准是( )。

A、人口标准 B、心理标准 C、习惯标准 D、态度标准 E、财富标准

18、银行业从业人员在遇到客户投诉时,需遵循以下原则:

A、坚持客户至上原则,不轻慢任何投诉与建议,即使投诉与建议难以成立

B、对明显的交易处理上的错误,应在遵循交易处理原则的基础上,及时采取补救措施

C、如果投诉反馈时限内无法拿出最终处理意见,应告知客户

D、如所在机构有明确的投诉反馈时限,应在不超过该时限内答复客户

E、如所在机构没有明确的投诉反馈时限,应向客户口头承诺时限及反馈

19、银行业从业人员应当遵守内部交易操作指引,遵循银行内部职责划分和风险隔离的操作规程,确保客户交易的安全,做到:( )。

A、不打听与自身工作无关的客户信息。

B、除非经内部职责调整或经过适当批准,不为其他岗位人员代为履行职责或将本人工作委托他人代为履行 C、在尽可能的范围内,协助其它岗位人员履行并完成其工作职责

D、不得违反内部交易流程,将自己保存的重要凭证转交其它工作人员

E、在保证工作不受影响的前提下,可以打听部分与自身工作无关的客户信息

20、银行从业人员邀请客户进行娱乐活动时,应遵循以下原则:( )。

A、活动一旦公开,不会影响所在机构声誉 B、娱乐活动总金额不会超过1万元

C、不会让接受人产生义务感 D、娱乐活动不显得频繁

E、属于政策法规允许范围内,并且在第三方看来,活动属于行业内惯例

关注"银行从业"官方微信最新资讯、考前内部资料等!

关注"银行从业"官方微信最新资讯、考前内部资料等!

相关推荐:

- 培训课程

- 名师试听

- 更多课程报名入口>>

| 美好明天 在线课程 |

主讲老师 | 必会考点 精讲班 必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

专项 提升班 专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

考点 串联班 考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

内部 资料班 内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

报名 |

|---|---|---|---|---|---|---|

下载 下载 |

下载 下载 |

下载 下载 |

下载 下载 |

|||

| 课时安排 | 15小时 | 3小时 | 3小时 | 6小时 | ||

| 法律法规与综合能力 | 小糖 | 报名 | ||||

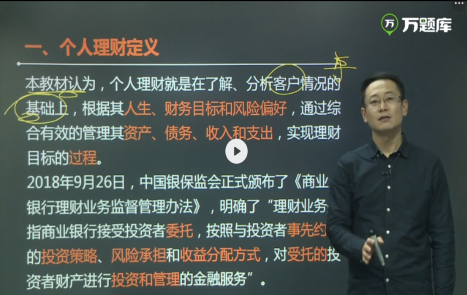

| 个人理财 | 赵明 | 报名 | ||||

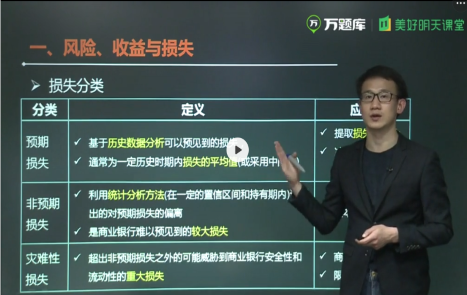

| 风险管理 | 晶鑫 | 报名 | ||||

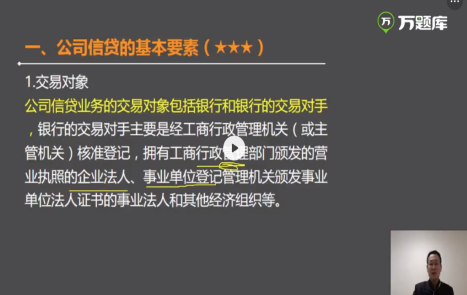

| 公司信贷 | 赵明 | 报名 | ||||

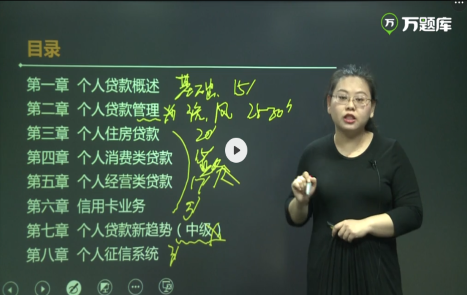

| 个人贷款 | 伊墨 | 报名 |

在线课程 |

2022年全程班 |

|

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|

在线课程 |

2022年全程班 |

|||

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|||

| 夯实基础阶段 | 必会考点精讲班

必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

|||

| 难点突破阶段 | 专项提升班

专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

|||

| 终极抢分阶段 | 考点串联班

考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

|||

内部资料班

内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

||||

| VIP美题 智能刷题 |

✬✬✬ 三星题库 |

每日一练 |

||

真题题库

|

||||

模拟题库

|

||||

| ✬✬✬✬ 四星题库 |

教材同步

|

|||

真题视频解析

|

||||

| ✬✬✬✬✬ 五星题库 |

高频常考

|

|||

大数据易错

|

||||

| 做题辅助功能 | 练题工具 | |||

| VIP配套资料 | 电子资料 | 课程讲义 | ||

| VIP旗舰服务 | 私人订制服务 | 学籍档案 | ||

| PMAR学习规划 | ||||

| 大数据学习报告 | ||||

| 学习进度统计 | ||||

| 官网查分服务 | ||||

| VIP勋章 | ||||

| 节点严控 | 考试倒计时提醒 | |||

| VIP直播日历 | ||||

| 上课提醒 | ||||

| 便捷系统 | 课程视频、音频、讲义下载 | |||

| 手机/平板/电脑 多平台听课 | ||||

| 无限次离线回放 | ||||

课程有效期 |

课程有效期12个月 | |||

| 增值服务 | 赠送2021年全部课程 | |||

| 套餐价格 | 全科:¥299 |

单科:¥298 | ||

·2017年银行从业资格《公司信贷》考点专项练习汇总 (2017-5-16 17:38:40)

·2017银行从业初级《个人理财》计算练习题精选 (2017-5-2 20:11:02)

·2017年银行专业资格《个人理财》单选题练习(6) (2017-4-28 10:52:00)

·2017年银行专业资格《个人理财》单选题练习(5) (2017-4-28 10:51:33)

·2017年银行专业资格《个人理财》单选题练习(4) (2017-4-28 10:50:59)

·免费真题 ·模考试题

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>