点击查看全部要点:2014会计职称《初级经济法基础》复习要点汇总

第四章 增值税、消费税、营业税法律制度

本章借2013年增值税、消费税“王者归来”之东风,一跃而成为七章之首,2014年本章考核分值仍不会低于20分,大家应重点关注增值税与消费税的基本计算并注意二者的结合考核。

本章内容巨多,但并非“难于上青天”,初涉税法更需要大家在理解的基础上对考点进行把握,切勿死记硬背!

【章节框架】

☆三大流转税征税范围比较

1.增值税与营业税

增值税:在我国境内“销售货物”或者“提供加工修理修配劳务”以及“进口货物”

营业税:在我国境内“提供应税劳务”、“转让无形资产”或者“销售不动产”

2.增值税与消费税

增值税:在我国境内“销售货物”或者“提供加工修理修配劳务”以及“进口货物”

消费税: 在我国境内“生产、委托加工和进口”消费税暂行条例规定的消费品,以及国务院确定的“销售”消费税暂行条例规定的消费品

☆流转税基本原理

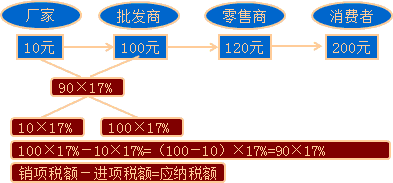

1.增值税税款抵扣制

2.增值税“链条式”的征纳税方式

3.价外税与价内税

4.减免税

国家为什么要制定税收减免政策?

【注意】鼓励和照顾都是有限度的。

营业税税收减免

1.托儿所、幼儿园、养老院、残疾人福利机构提供的育养服务,婚姻介绍,殡葬服务。

2.残疾人员个人提供的劳务。

3.医院、诊所和其他医疗机构提供的医疗服务。

4.学校和其他教育机构提供的教育劳务(学历教育),学生勤工俭学提供的劳务。

5.农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治。

6.纪念馆、博物馆、文化馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆举办文化活动的门票收入,宗教场所举办文化、宗教活动的门票收入。

7.境内保险机构为出口货物提供的保险产品。

相关推荐:

·2016初级会计职称《经济法基础》章节知识点汇总 (2016-02-26 8:00:17)

·2016初级会计职称《经济法基础》章节知识点汇总 (2016-01-25 8:25:15)

·2016初级会计职称《经济法基础》章节知识点(3) (2016-01-13 17:23:03)

·2016初级会计职称《经济法基础》章节知识点(2) (2016-01-13 17:22:05)

·2016初级会计职称《经济法基础》章节知识点(1) (2016-01-13 17:16:34)

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>