| 第 1 页:单选题1-30 |

| 第 2 页:单选题31-60 |

| 第 3 页:单选题61-90 |

| 第 4 页:多选题1-40 |

| 第 5 页:判断题、答案 |

二、多项选择题。以下各小题所给出的五个选项中,有两项或两项以上符合题目的要求,请选择相应选项,多选、少选、错选均不得分。

1. 下列关于个人商用房贷款的表述,正确的有( )。

A.个人商用房贷款是指贷款人向借款人发放的用于购买商业用房的贷款

B.个人商用房贷款期限最短为1 年(含)

C.贷款额度不得超过所购商用房价值的55%

D.所购商用房为商住两用房的,贷款额度不得超过所购商用房价值的50%

E.个人商用房贷款利率不得低于人民银行规定的同期同挡次利率的1.1 倍

2. 借款人申请个人商用房贷款的,须具备银行要求的( )条件。

A.具有稳定的收入来源和按时足额偿座贷款本息的能力借款人

B.具有合法有效的身份证明如居民身份证、户口簿等

C.借款人年满18 周岁,男性年龄一般不超过55 周岁,女性年龄一般不超过50 周岁

D.在银行开立个人结算账户

E.以借款人拟购商用房向贷款人提供抵押担保

3. 下列关于个人商用房贷款担保方式说法正确的是( )。

A.在抵押期间,借款人未经贷款银行同意,不得转移、变卖或再次抵押已被抵押的财产

B.采取质押方式申请商用房贷款的,出质人和质权人必须签订书面质押合同

C.第三方提供的保证为可撤销的承担连带责任的全额有效担保

D.在保险有效期内,借款人不得以任何理由中断或撤销保险

E.借款人应根据贷款银行的要求办理抵押物保险,保险期不得短于借款期限

4. 下列关于个人经营设备贷款的表述,正确的有( )。

A.设备贷款的对象为持有工商行政管理机关核发的非法人营业执照的个体户、合伙人企业和

个人独资企业或自然人

B.贷款期限在一年以上的,实行合同利率,遇法定利率调整不分段计息

C.贷款期限一般为3 年,最长不得超过5 年

D.设备贷款必须提供担保,担保方式有抵押、质押和保证三种

E.最高贷款额度不得超过200 万元

5. 申请商用房贷款,贷款人须提供一定的担保措施,包括( )。

A.抵押

B.质押

C.留置

D.保证

E.履约保证保险

6. 个人商用房贷款合作机构的风险主要有( )。

A.开发商不具备房地产开发的主体资格开发商

B.开发项目五证虛假或不全

C.估值机构、地产经纪和律师事务所等联合借款人欺诈银行骗贷

D.未按规定建立、执行贷款面谈、借款合同面签制度

E.授意借款人虚构情节获得贷款

7. 在商用房贷款中,商用房贷款合作机构面临的风险主要有( )。

A.开发商不具备房地产开发主体资格的风险

B.估值机构带来的欺诈风险

C.地产经纪带来的欺诈风险

D.开发项目五证虚假或不全

E.律师事务所带来的欺诈风险

8. 下列关于商用房贷款流程的说法,正确的有( )。

A.贷前调査人需要提出是否同意贷款的明确意见

B.贷前调査人需要提出贷款利率方面的建议

C.贷款审査人负责对贷前调査人提交的材料进行合规性审查

D.贷款审査人对贷前调査人提交的面谈记录以及贷前调查的内容认为需要补充和完善调查内

容的,可要求贷前调查人进一步落实

E.贷款审批人应根据审査情况签署审批意见

9. 商用房贷款受理与调査环节的风险点主要表现在( )。

A.借款申请人所提交的材料是否真实、合法

B.借款申请人的主体资格是否符合银行商用房贷款管理办法的相关规定

C.借款申请人的担保措施是否足额、有效

D.未按规定建立、执行贷款面谈、借款合同面签制度授意

E.借款人虚构情节获得贷款

10. 下列关于商用房贷款不良贷款管理的说法,正确的有( )。

A.银行应按照贷款风险五级分类法对不良商用房贷款进行认定

B.银行应把认定为不良贷款的商用房贷款全部予以核销

C.银行应建立商用房贷款的不良贷款台账

D.对未按期还款的借款人,有担保人的可向担保人通知催收

E.已核销的商用房贷款,银行不再催收

11. 农户申请贷款应当具备( )条件。

A.贷款用途的明确合法

B.贷款申请数额、期限和币种合理

C.借款人无重大信用不良记录

D.借款人具备还款意履和还款能力

E.在农村金融机构开立结算账户

12. 在实践中,商业银行把握借款人还款能力风险还存在相当大的难度,主要因为下列( )制度有待完善。

A.个人税收登记

B.个人财产登记

C.商业银行的贷前检査

D.失信惩戒

E.全国性的个人征信系统

13. 在有担保流动资金贷款业务中,为有效规避借款人所控制企业经营状况变化带来的信用风险,银行主要从下列( )

方面加以考察。

A.企业管理层成员的信用情况

B.经营的合法、合规性

C.企业职工的家庭背景

D.经营商誉

E.经营的盈利能力和稳定性

14. 个人抵押授信贷款的贷款对象需满足的条件包括( )。

A.借款申请人具有完全民事行为能力

B.借款申请人及其财产共有人同意以其自有住房抵押,或同意将原以住房抵押的个人住房贷款转为个人住房抵押授信贷款

C.借款申请人有当地常住户口或有效居留身份

D.借款人无不良信用记录

E.借款申请人有按期偿还所有贷款本息的能力

15. 个人质押贷款特点包括( )。

A.贷款风险较低

B.时间短、周转快

C.操作流程短

D.质物范围广泛

E.担保方式相对安全

16. 个人抵押授信贷款的特点是( )。

A.一次授信,循环使用

B.先授信,后用信

C.贷款用途综合

D.时间短,周转快

E.质物范围广泛

17. 个人抵押授信贷款的用途比较综合,可以用于( )。

A.二手房贷款

B.购买商用房

C.购买个人经营设备

D.生产经营资金周转

E.购买汽车

18. 贷款审査人负责对借款人提交的材料进行( )审査。

A.真实性

B.完整性

C.合规性

D.有效性

E.齐备性

19. 个人信用贷款申请须提交的材料有( )。

A.房屋权属证明材料

B.借款人偿债能力证明材料

C.个人征信记录证明

D.借款人本人及家庭成员的收入证明、个人职业证明、居住地址证明等信用评级表中所涉及的项目资料

E.贷款用途证明文件

20. 审査人对贷款申请的审査要点包括( )。

A.借款人资信是否良好

B.还款来源是否足额可信

C.借款人是否属于贷款银行的信贷关系人

D.贷款金额是否符合相关规定

E.申请资料是否完整齐全

21. 按照《中华人民共和国物权法》规定,可作为个人质押贷款的质物有( )。

A.汽车B 支票

C 存款单D 房屋

E 著作权

22. 按照《中华人民共和国物权法》规定,( )可作为个人质押贷款质物。

A.黄金

B.著作权

C.注册商标

D.汽车

E.存款单

23. 在我国,可以作为个人质押贷款质押物的包括( )。

A.汇票

B.提单

C.可以转让的注册商标专用权中的财产权

D.可以转让的基金份额

E.应收账款

24. 个人质押贷款的特点有( )。

A.贷款风险较低,担保方式相对安全

B.时间短,周转快

C.贷款用途综合

D.操作流程短

E.质物范围广

25. 个人质押贷款的业务操作重点在于( )。

A.对质物真实性的把握

B.对质物冻结有效性的控制

C.对质物评估的准确性

D.对质物价值的把握

E.对质物使用期限的把握

26. 下列关于个人质押贷款的受理和调査的说法,正确的有( )。

A.由经办人员填写“个人质押贷款申请表”

B.借款人应提供本人名下的个人活期存款账户作为贷款收款账户

C.借款人可提供子女名下的个人活期存款账户作为贷款收款账户

D.由借款人对质物进行质权设定

E.完成受理和调査工作后,由网点负责人或业务主管进行审批

27. 个人质押贷款中,经办人员接到客户提出的质押贷款申请后,应对质物的( )进行调査。

A.合法性

B.有效性

C.合理性

D.真实性

E.正确性

28. 贷款结清后,客户凭( )领回质物。

A.凭证结清证明

B.质押收据

C.质物评估保告

D.本人身份证

E.所有权证明

29. 抵押贷款发放后,贷款银行应在台账中建立贷款的( )指标,记录相关数据。

A.贷款额度

B.可用贷款额度C.有效期间

D.抵押物价值

E.抵押率

30. 根据个人抵押授信贷款的审批意见,信贷业务部门应做好的工作有( )。

A.对获批准的借款申请,贷前调査人应尽快安排放款事宜

B.对未获批准的借款申请,贷前调査人应及时告知借款人,将有关资料退还,并做好解释工作,同时做好信贷拒批记录存挡

C.贷前调査人应尽量为未获批准的借款申请留有继续申请借款的机会

D.对需补充材料的,贷前调査人应按要求及时补充材料后重新履行审核、审批程序

E.对经审批同意或有条件同意的贷款,信贷经办人员应及时通知借款申请人并按要求落实有关条件后办理合同签约和

贷款支用

31. 个人抵押授信贷款贷后检査的主要手段有( )。

A.监测贷款

B.账户査询不良贷款明细台账

C.电话访谈

D.实地检査

E.监测资金使用

32. 个人征信报告中信贷信息包括的内容有( )。

A.卡类型

B.担保方式

C.开户日期

D.信用额度

E.透支余额

33. 个人征信系统的经济功能主要体现在( )。

A.帮助商业银行等金融机构控制信用风险,维护金融稳定

B.扩大信贷范围,促进经济增长

C.改善经济增长结构,促进经济可持续发展

D.推动社会信用体系建设

E.提高社会诚信水平

34. 《个人信用信息基础数据库管理暂行办法》主要内容包括( )。

A.明确信用数据库是中国人民银行组织商业银行建立的全国统一的个人信用信息共享平台

B.规定了个人信用信息保密原则

C.规定了个人信用数据库采集个人信用信息的范围和方式、数据库使用用途等

D.规定了个人信用信息的客观性原则

E.规定了个人获取本人信用报告的途径和异议处理方式

35. 个人征信系统信息来源,主要包括( )。

A.客户通过银行办理贷款业务

B.客户通过银行办理信用卡业务

C.客户通过银行办理担保业务

D.个人标准信用信息基础数据库通过与公安部系统对接

E.个人标准信用信息基础数据库通过与信息产业部系统对接

36. 个人征信系统录入流程包括( )。

A.数据录入

B.数据报送和整理

C.数据分析

D.数据获取

E.数据计算

37. 《个人信用信息基础数据库管理暂行办法》主要内容有( )。

A.明确信用数据庠是中国人民银行组织商业银行建立的全国统一的个人信用信息共享平台

B.规定了个人信用信息保密原则

C.规定了个人信息数据库采集个人信用信息的范围和方式、数据库使用用途等

D.规定了个人信用信息的客观性原则

E.规定了个人获取本人信用报告的途径和异议处理方式

38. 商业银行接到征信服务中心的个人征信异议核査书面通知,并核査个人征信异议申请人提出的异议信息确实有误的,

应当采取的措施有( )。

A.应当向征信服务中心报送更正信息

B.向征信服务中心提供更正后的信用报告

C.检査个人信用信息报送的程序

D.对后续报送的其他个人信用信息进行检査,发现错误的,

应当重新报送

E.按照异议申请人要求更改相关个人信用信息

39. 在国外,征信机构更新个人信息的频率有( )。

A.实时更新

B.次日更新

C.当日更新

D.次月更新

E.当月更新

40. 根据《个人信用信息基础数据库管理暂行办法》的规定,商业银行在( )时,才可査看个人的信用报告。

A.办理贷款业务

B.办理存款业务

C.贷后管理

D.办理信用卡

E.发放信用卡

相关推荐:

- 培训课程

- 名师试听

- 更多课程报名入口>>

| 美好明天 在线课程 |

主讲老师 | 必会考点 精讲班 必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

专项 提升班 专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

考点 串联班 考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

内部 资料班 内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

报名 |

|---|---|---|---|---|---|---|

下载 下载 |

下载 下载 |

下载 下载 |

下载 下载 |

|||

| 课时安排 | 15小时 | 3小时 | 3小时 | 6小时 | ||

| 法律法规与综合能力 | 小糖 | 报名 | ||||

| 个人理财 | 赵明 | 报名 | ||||

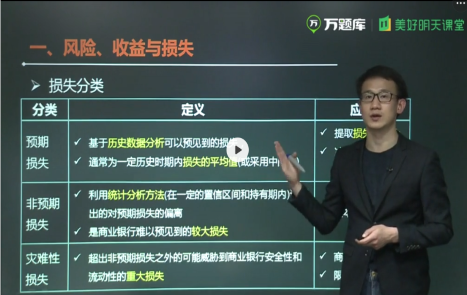

| 风险管理 | 晶鑫 | 报名 | ||||

| 公司信贷 | 赵明 | 报名 | ||||

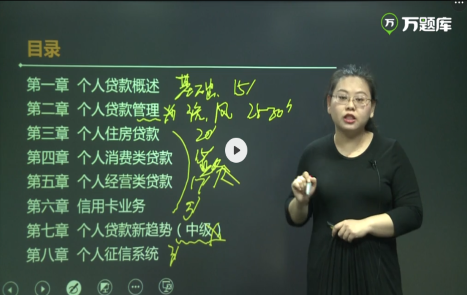

| 个人贷款 | 伊墨 | 报名 |

在线课程 |

2022年全程班 |

|

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|

在线课程 |

2022年全程班 |

|||

| 适合学员 | ①初次报考、零基础或基础薄弱的考生 ②需要全程学习,全面、系统梳理考点的考生 ③需要快速提升,高效备考争取一次通过的考生 |

|||

| 夯实基础阶段 | 必会考点精讲班

必会考点精讲班

课程时长:15h/科 学习目标:精讲必考点,夯实基础 ·根据最新教材,全面梳理知识体系,构建知识框架; ·精讲必考知识点,打牢基础,细化得分要点。 |

|||

| 难点突破阶段 | 专项提升班

专项提升班

课程时长:3h/科 学习目标:专项归纳整合,集中突破 ·根据考试特点及高频难点、失分点,进行专项训练; ·对计算题、法律题等进行专项归纳整合,集中突破,高效提升。 |

|||

| 终极抢分阶段 | 考点串联班

考点串联班

课程时长:3h/科 学习目标:高频考点强化,考前串联速提升 ·浓缩高频考点进行二轮精讲,考前点题,巩固提升; ·考前圈书划点,掌握必会、必考、必拿分点! |

|||

内部资料班

内部资料班

课程时长:6h/科 学习目标:感受考试氛围,系统测试备考效果 ·大数据分析技术与名师经验相结合,编写3套内部模拟卷,系统测试备考效果; ·搭配全套卷名师精讲解析视频,高效查漏补缺! |

||||

| VIP美题 智能刷题 |

✬✬✬ 三星题库 |

每日一练 |

||

真题题库

|

||||

模拟题库

|

||||

| ✬✬✬✬ 四星题库 |

教材同步

|

|||

真题视频解析

|

||||

| ✬✬✬✬✬ 五星题库 |

高频常考

|

|||

大数据易错

|

||||

| 做题辅助功能 | 练题工具 | |||

| VIP配套资料 | 电子资料 | 课程讲义 | ||

| VIP旗舰服务 | 私人订制服务 | 学籍档案 | ||

| PMAR学习规划 | ||||

| 大数据学习报告 | ||||

| 学习进度统计 | ||||

| 官网查分服务 | ||||

| VIP勋章 | ||||

| 节点严控 | 考试倒计时提醒 | |||

| VIP直播日历 | ||||

| 上课提醒 | ||||

| 便捷系统 | 课程视频、音频、讲义下载 | |||

| 手机/平板/电脑 多平台听课 | ||||

| 无限次离线回放 | ||||

课程有效期 |

课程有效期12个月 | |||

| 增值服务 | 赠送2021年全部课程 | |||

| 套餐价格 | 全科:¥299 |

单科:¥298 | ||

·2017年银行从业资格《公司信贷》考点专项练习汇总 (2017-5-16 17:38:40)

·2017银行从业初级《个人理财》计算练习题精选 (2017-5-2 20:11:02)

·2017年银行专业资格《个人理财》单选题练习(6) (2017-4-28 10:52:00)

·2017年银行专业资格《个人理财》单选题练习(5) (2017-4-28 10:51:33)

·2017年银行专业资格《个人理财》单选题练习(4) (2017-4-28 10:50:59)

·免费真题 ·模考试题

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>