|

扫描/长按下面二维码

|

扫描/长按下面二维码

|

1[单选题] 在历史成本计量下,下列表述中,错误的是( )。

A.负债按预期需要偿还的现金或现金等价物的折现金额计量

B.负债按因承担现时义务的合同金额计量

C.资产按购买时支付的现金或现金等价物的金额计量

D.资产按购置资产时所付出的对价的公允价值计量

参考答案:A

参考解析:历史成本计量下,资产按照其购置时支付韵现金或者现金等价物的金额,或者按照购置资产时所付出对价的公允价值计量;负债按照因承担现时义务而实际收到的款项或者资产的金额,或者承担现时义务的合同金额,或者按照日常活动中为偿还负债预期需要支付的现金或者现金。等价物的金额计量,选项A不正确。

2[判断题] 通过多次交易分步实现同一控制下的企业合并,合并日之前持有的股权投资,因采用权益法核算或金融工具确认和计量准则核算而确认的其他综合收益应转入投资收益。( )

A.√

B.×

参考答案:错

参考解析:多次交易分步实现同一控制下企业合并,合并日之前持有的股权投资,因采用权益法核算确认的其他综合收益,暂不进行会计处理,直至处置该项投资时采用与被投资单位直接处置相关资产或负债相同的基础进行会计处理;因采用金融工具确认和计量准则核算而确认的其他综合收益,暂不进行会计处理,直至处置该项投资时转入投资收益。

3[多选题] 下列各项中,可能会引起无形资产账面价值发生增减变动的有( )。

A.对无形资产计提减值准备

B.企业内部研究开发项目研究阶段发生的支出

C.摊销无形资产

D.原减记无形资产的影响因素消失,无形资产可收回金额上升

参考答案:A,C

参考解析:企业内部研究开发项目研究阶段的支出,应当计入当期损益,无形资产减值准备不得转回,选项B和D不影响无形资产账面价值。

4[单选题] A、B公司均为增值税一般纳税人。A公司以一台甲设备换入B公司的一项专利权,交换日甲设备的张面原价为600万元,已提折旧30万元,已提减值准备30万元,其公允价值为500万元,换出甲设备的增值税销项税额为85万元,A公司支付清理费用2万元。换入专利权的公允价值为500万元,换入专利权的增值税进项税额为30万元。A公司收到B公司支付补价55万元。假定A公司和B公司之间的资产交换具有商业实质。假定A公司换入专利权未发生相关税费,则A公司换入的专利权的入账价值为( )万元。

A.500

B.530

C.585

D.502

参考答案:A

参考解析:A公司换入资产未发生相关税费,换入专利权的入账价值为其公允价值500万元;或换入专利权入账价值=500+85-30-55=500(万元)。

5[单选题] A公司为增值税一般纳税人,2016年3月20日A公司购入一台不需安装的设备,购买价款为200万元,增值税税额为34万元,购入后投入行政管理部门使用。预计使用年限为5年,预计净残值为0.会计采用年限平均法计提折旧。税法规定采用双倍余额递减法计提折旧,折旧年限及预计净残值与会计规定相同,则2016年12月31日该设备产生的应纳税暂时性差异余额为( )万元。

A.35.1

B.170

C.30

D.140

参考答案:C

参考解析:2016年12月31日该设备的账面价值=200-200÷5×9/12=170(万元),计税基础=200-200×40%×9/12=140(万元),2016年12月31日该设备产生的应纳税暂时性差异余额=170-140=30(万元)。

6[单选题] 下列关于会计估计及其变更的表述中,正确的是( )。

A.对结果不确定的交易或事项进行会计估计会削弱会计信息的可靠性

B.会计估计应以最近可利用的信息或资料为基础

C.会计估计变更应根据不同情况采用追溯重述法或追溯调整法进行处理

D.某项变更难以区分为会计政策变更或会计估计变更的,应作为会计政策变更处理

参考答案:B

参考解析:会计估计不会削弱会计信息的可靠性,选项A错误;会计估计应当以最近可利用的信息或资料为基础,选项B正确;会计估计变更应采用未来适用法进行会计处理,选项C错误;难以区分为会计政策变更或会计估计变更的,应作为会计估计变更处理,选项D错误。

7[单选题] 甲公司2014年1月10日以银行存款17200万元取得乙公司80%的股权,购买日乙公司可辨认净资产公允价值总额为19200万元。假定该项合并为非同一控制下的企业合并。2016年1月1日,甲公司将其持有乙公司股权的1/4对外出售,取得价款5300万元。出售投资当日,乙公司自甲公司取得其80%股权之日起持续计算的净资产价值为24000万元,乙公司个别财务报表中可辨认净资产账面价值为20000万元。该项交易后,甲公司仍能够控制乙公司的财务和生产经营决策。假定不考虑所得税等相关因素,甲公司2016年合并财务报表中因出售乙公司股权应调整的资本公积为( )万元。

A.1300

B.500

C.0

D.-700

参考答案:B

参考解析:甲公司2016年合并财务报表中因出售乙公司股权应调增的资本公积=5300—24000×80%×1/4=500(万元)。

8[判断题] 采用公允价值模式对投资性房地产进行后续计量,投资性房地产出售时应将公允价值变动损益转入投资收益。( )

A.√

B.×

参考答案:错

参考解析:采用公允价值模式对投资性房地产进行后续计量,在投资性房地产出售时应将公允价值变动损益转入其他业务成本。

9[简答题]

甲公司2017年以前执行《小企业会计准则》,由于甲公司公开发行股票、债券,同时凶经营规模和企业性质变化而成为大中型企业,按照准则规定应当从2017年1月1日起转为执行《新企业会计准则》。资料如下:

资料一:甲公司2014年分别以450万元和110万元的价格从股票市场购入A、B两支以交易为目的的股票,假定不考虑相关税费。按照原《小企业会计准则》确认为“短期投资”并采用成本法对上述股票进行初始和后续计量。按照《新企业会计准则》的规定,对其以交易为目的购入的股票由原成本法改为公允价值计量。假设甲公司适用的所得税税率为25%,按净利润的10%提取法定盈余公积,按净利润的5%提取任意盈余公积。

资料二:A、B股票有关成本及公允价值,资料见表18-1。

要求:

(1)计算会计政策变更的税后差异,见表18-2。

(2)说明会计政策变更累积影响数确定金额。

(3)编制会计政策变更相关的追溯调整分录。

(4)说明会计政策变更对报表的调整处理。

(答案中的金额单位用万元表示)

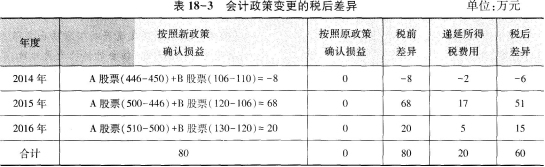

参考解析:(1)会计政策变更的税后差异见表18-3。

(2)会计政策变更累积影响数为60万元。

(3)追溯调整分录为:

借:交易性金融资产——公允价值变动 (510-450+130-110)80

贷:利润分配——未分配利润(倒挤) 60

递延所得税负债 (80×25%)20

借:利润分配——未分配利润 (60×15%)9

贷:盈余公积 9

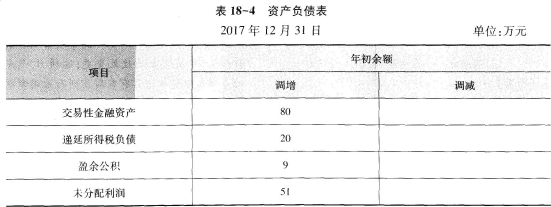

(4)财务报表调整,见表18-4~表18-6。

【解析】(1)当年公允价值变动额合计为税前差异,扣除25%的所得税影响后为税后差异;

(2)所有者权益变动表调整里面:

盈余公积:2.25(15×15%)

根据2016年公允价值变动(10+10)×(1-25%)的税后影响=15

15×提取盈余公积比例15%得到。

10[多选题] 关于母公司在报告期增加子公司在合并利润表中的反映,下列说法中正确的有( )。

A.因同一控制下企业合并增加的子公司,在编制合并利润表时,应当将该子公司合并当期期初至报告期末的收入、费用、利润纳入合并利润表

B.因非同一控制下企业合并增加的子公司,在编制合并利润表时,应当将该子公司合并当期期初至报告期末的收入、费用、利润纳入合并利润表

C.因非同一控制下企业合并增加的子公司,在编制合并利润表时,应当将该子公司自购买日至报告期末的收入、费用、利润纳入合并利润表

D.因同一控制下企业合并增加的子公司,在编制合并利润表时,应当将该子公司自购买日至报告期末的收入、费用、利润纳入合并利润表

参考答案:A,C

相关推荐:

·初级会计职称万题库《会计实务》每日一练(10.19) (2018-10-19 9:31:04)

·初级会计职称万题库《经济法基础》每日一练(10.19) (2018-10-19 9:29:56)

·2018中级会计职称《各科目》每日一练汇总(10.19) (2018-10-19 9:19:34)

·中级会计职称万题库《财务管理》每日一练(10.19) (2018-10-19 9:13:53)

·中级会计职称万题库《会计实务》每日一练(10.19) (2018-10-19 9:10:30)

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>