|

扫描/长按下面二维码

|

扫描/长按下面二维码

|

第三节 纳税管理

纳税管理概述

(一)纳税管理

|

含义 |

企业纳税管理是指企业对其涉税业务和纳税实务所实施的研究和分析、计划和筹划、处理和监控、协调和沟通、预测和报告的全过程管理行为。 |

|

目标 |

(1)规范企业纳税行为; (2)合理降低税收支出; (3)有效防范纳税风险。 |

(二)纳税筹划

|

含 义 |

纳税筹划,是指在纳税行为发生之前,在不违反税法及相关法律法规的前提下,对纳税主体的投资、筹资、营运及分配行为等涉税事项作出事先安排,以实现企业对财务管理目标的一系列谋划活动。 |

|

表 现 |

(1)降低税负 (2)延期纳税 |

(三)纳税筹划的原则

|

1.合法性原则 |

依法纳税是税纳税筹划必须坚持的首要原则。 |

|

2.系统性原则 |

也称为整体原则、综合性原则。一方面要将筹划活动置于财务管理的大系统下,与企业的投资、筹资、营运及分配策略相结合;另一方面,企业需要缴纳的税种之间常常相互关联,一种税的节约可能引起另一种税的增加,纳税筹划要求企业必须从整体角度考虑纳税负担,在选择纳税方法时,要着眼于整体税负的降低。 |

|

3.经济性原则 |

也称成本效益原则。纳税筹划方法的实施,在为企业带来税收利益的同时,必然发行相应的成本支出。企业在进行纳税筹划相关决策时,必须进行成本效益分析,选择净收益最大的方案。 |

|

4.先行性原则 |

是指筹划策略的实施通常在纳税义务发生之前。 |

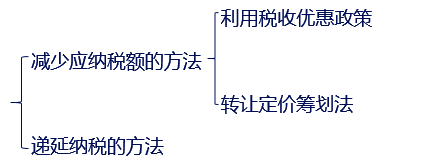

(四)纳税筹划的方法

1.减少应纳税额

纳税筹划的首要目的是在合法、合理的前提下减少企业的纳税义务。

|

(1)利用税收优惠政策 |

利用免税政策、利用减免政策、利用退税政策、利用税收扣除政策、利用税率差异、利用分劈技术、利用税收抵免。 【提示】利用分劈技术筹划,是指在合法、合理的情况下,使所得、财产在两个或更多个纳税人之间进行分劈,可以使计税基数降至低税率级次,从而降低最高边际适用税率,节减税收。 |

|

(2)转让定价筹划法 |

转让定价筹划法,主要是指通过关联企业采用非常规的定价方式和交易条件进行的纳税筹划。 |

2、递延纳税

企业实现递延纳税的一个重要途径是采取有利的会计处理方法,利用会计处理方法进行递延纳税筹划主要包括存货计价方法的选择和固定资产折旧的纳税的筹划等。

相关推荐:

·2019《经济法基础》预习知识点:会计工作岗位的设置 (2018-10-18 14:44:12)

·2019初级会计实务预习知识点:汇总记账凭证账务处理程序 (2018-10-18 14:31:49)

·2019初级会计实务预习知识点:记账凭证账务处理程序内容 (2018-10-18 14:26:14)

·2019《经济法基础》预习知识点:会计机构与会计人员 (2018-10-17 18:42:08)

·2019《经济法基础》预习知识点:单位内部控制制度 (2018-10-17 18:40:32)

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>