|

扫描/长按下面二维码

|

扫描/长按下面二维码

|

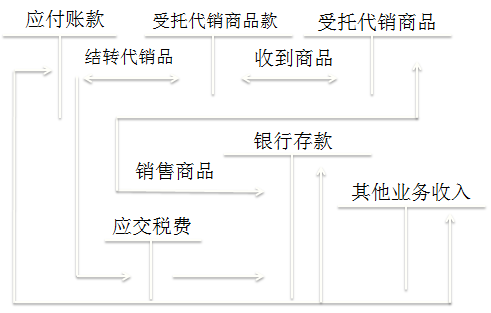

(二)受托方的账务处理

收到代销商品时:

借:受托代销商品(约定的不含增值税售价)

贷:受托代销商品款(约定的不含增值税售价)

对外销售时:

借:银行存款等

贷:受托代销商品

应交税费—应交增值税(销项税额)

收到委托方开具的增值税专用发票时:

借:应交税费—应交增值税(进项税额)

贷:应付账款

同时:

借:受托代销商品款

贷:应付账款

双方结算时:

借:应付账款

贷:银行存款

其他业务收入(受托方收取的手续费)

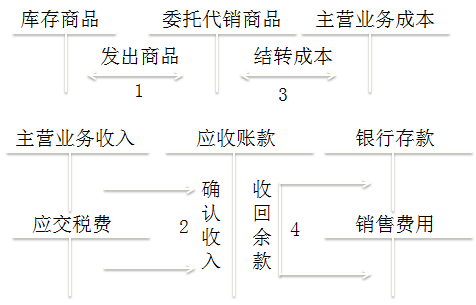

委托方账务处理:

受托方账务处理:

【举例】2017年1月30日甲公司委托丙公司销售商品100件,商品已经发出,每件成本为6万元。合同约定丙公司应按每件10万元对外销售,甲公司按售价的10%向丙公司支付手续费。2017年2月份丙公司对外实际销售80件,2017年2月28日甲公司收到丙公司开具的代销清单时,向丙公司开具一张增值税专用发票。假定:2017年1月30日甲公司发出商品时纳税义务尚未发生;甲公司商品采用实际成本核算,丙公司采用进价核算代销商品。2017年3月5日甲公司收到货款。

甲公司的会计处理如下:

(1)2017年1月30日发出商品时:

借:发出商品(委托代销商品) 600(100×6)

贷:库存商品 600

丙公司的会计处理如下:

(2)2017年1月30日收到商品时:

借:受托代销商品 1000(100×10)

贷:受托代销商品款 1000

(3)丙公司2017年2月份对外销售时:

借:银行存款 936

贷:受托代销商品 800

应交税费——应交增值税(销项税额) 136

(4)甲公司2017年2月28日收到代销清单时:

借:应收账款 936

贷:主营业务收入 800(80×10)

应交税费——应交增值税(销项税额) 136

借:主营业务成本 480

贷:发出商品(委托代销商品) 480

(5)丙公司2017年2月28日收到发票时:

借:应交税费——应交增值税(进项税额) 136

贷:应付账款 136

借:受托代销商品款 800

贷:应付账款 800

(6)双方结算时,甲公司账务处理:

借:银行存款 856

销售费用 80

贷:应收账款 936

丙公司账务处理:

借:应付账款 936

贷:银行存款 856

主营(其他)业务收入 80

相关推荐:

·2020年初级经济法基础知识点:会计法律制度 (2020-06-09 15:47:56)

·2020年初级经济法基础知识点:各类会计违法行为及责任 (2020-06-09 15:47:46)

·2020年初级经济法基础知识点:会计职业道德 (2020-06-09 15:47:36)

·2020年初级经济法基础知识点:会计工作的政府监督与社 (2020-06-09 15:47:24)

·2020年初级会计实务知识点:设定提存计划的核算 (2020-06-09 15:47:20)

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>