期货投资分析方法及其有效性

一、信息与期货投资分析的关系

无论哪种期货投资分析方法,在分析和预测价格时一般都是从分析影响价格变化的信息因素开始,信息是价格分析和预测的基础。价格预测与信息之间存在密切的关系,预测一般都是建立在信息基础上的。

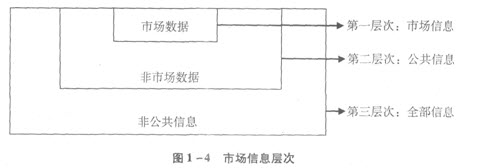

信息层次的关系如图1—4所示:

二、随机游走理论的观点及其修正

1.随机游走理论的观点

价格随机游走是研究价格走势的重要理论之一。学术界通过对大量的历史期货价格进行研究后发现,按时间序列度量的价格变动具有“高度的随机性”,换言之,期货的每个价位,都是独立出现的个体,与过去并无任何关联。

2.对随机游走理论的修正

对于随机游走理论的观点,有些学术界人士持不同的看法,他们认为价格变化中有些成分是可以预测的,并且在时间上具有自回归性,有些成分是随机的、不可预测的,在时间上独立或者呈现很弱的序列相关性。还有些市场人士认为,无论什么理论解释,都不能否认价格变化具有一定程度的可预测性。

三、有效市场假说的观点

1.有效市场假说

有效市场,是指市场价格可以充分地并且迅捷地反映所有有关信息的市场状况。

有效市场的前提包括:(1)投资者数目众多,投资者都以利润最大化为目标;(2)任何与期货投资相关的信息都以随机方式进入市场;(3)投资者对新的信息的反应和调整可迅速完成。

有效市场的结果是:当前的价格已经反映了所有过去的信息,所以,凭借公开信息来获取超额收益率的努力是不会产生效果的。

2.有效市场假说的三种形式

法玛(Fama)根据投资者可以获得的信息种类以及价格对这些信息的反应将有效市场分成三个层次:

(1)弱式有效市场。弱式有效市场中的信息,即指市场信息。如果弱式有效市场假设成立,则技术分析法无效。

(2)半强式有效市场。半强式有效市场的信息,即指所有的公开可获得的公共信息。如果半强式有效市场假设成立,则不仅技术面分析方法无效,连基本面分析方法也是无效的。

(3)强式有效市场。强式有效市场中的信息,即指全部信息。如果强式有效市场假设成立,则不仅技术面分析方法与基本面分析方法都无效,甚至连内幕信息的利用者也不能获得超额收益。

3.有效市场假说的检验及其争论

学术界对有效市场假说的有效性进行了大量的实证检验,从检验结果来看,迄今为止的基本结论是很多金融品种的检验支持弱式有效市场,对半强式有效市场假设的检验存在

分歧,几乎没有哪个金融品种的检验支持强式有效市场假设,并且分歧较大。

四、基本面分析的有效性与市场有效性

1.基本面分析的定义

基本面分析是指期货分析人士根据经济学、金融学、投资学等基本原理,对影响期货品种供求关系的基本要素以及相关市场因素等进行分析,从“供求关系决定价格”这一基本原则出发,结合现货价格水平和其他相关期货合约的比价关系,评估期货价格的合理性,并提出相应投资建议的一种分析方法。

2.基本面分析的数据性质

分析基本面情况所需的数据来自期货市场之外的现货市场和宏观环境。

3.基本面分析的逻辑

基本面分析隐含的前提是:当前的期货定价不一定合理,当期货价格高估时,可以卖出期货;反之,当期货价格低估时,可以买进期货。

4.基本面分析的优点

基本面分析的优点是结论明确、可靠性高、指导性强。

5.基本面分析的缺陷

基本面分析的缺点是很难判断期货价格是否合理。

首先,基本面分析必须考虑供求关系中供给和需求两个方面受到的诸多影响因素,但是现实中,人的知识有限、精力有限、信息渠道有限,很难面面俱到。

其次,数据的统计和整理难免延时滞后或者误差失真,直接影响基本面分析的时效性和正确性。

再次,如何判断和把握期货价格在行情底部和顶部之间运行时所处的不同阶段及其对应的基本面状况,是一道难题。

最后,在众多的影响因素中,不仅有些因素是无法量化的,有些甚至是无法预料的。

6.基本面分析的使用者

现货商比较熟悉基本面情况,因而比较习惯使用基本面分析方法。另外,大机构投资者也比较热衷于基本面分析方法。

五、技术面分析的有效性与市场有效性

1.技术面分析的定义

技术面分析是仅从期货市场自身的公开信息和市场行为来分析期货价格并预测未来变化趋势的方法。

2.技术面分析的数据性质

技术面分析只关心期货市场中的数据,这些数据是价格、成交量和持仓量。

3.技术面分析的逻辑

技术面分析认为历史会重演。

4.技术面分析的优点

技术面分析不用收集资料、具有客观性。

5.技术面分析的缺陷

技术面分析不具备严格的科学特征,带有明显的经验性和主观性。

6.技术面分析的使用者

应用技术分析方法的交易者很多,应用效果却因人而异,绝大多数都是盲目照搬,没有注意不同方法的适用性问题,难免效果欠佳。

六、行为金融学等其他流派的观点和检验

有效市场假说认为金融市场中的价格包含了一切信息,因而在任何时间的证券或期货 价格均可以看做价值的最优估计。这个说法实际上隐含着两个假设前提:一是投资者的投 资行为模式是没有偏差的,二是投资总是以自身利益最大化为目标。

行为金融学根据对实际情况的分析,认为投资主体因为心理因素的影响会经常出现违 反这两个假设前提的情况。行为金融学认为市场中的参与者不是完全理性的,他们只是准 理性人或者有限理性人,他们在进行风险决策时往往包含一些系统性误差,这些误差在有 些情况下,会成为影响全局的错误。

很多研究人员对金融市场的现场数据进行了实证检验,发现了很多违背完全理性假设 的市场异常现象,如过度反应或反应不足、处置效应、分离效应等。

编辑推荐:

·2021年期货从业《期货投资分析》知识点一 (2021-7-20 16:01:17)

·2021年期货从业《期货法律法规》知识点一 (2021-7-20 15:57:50)

·《法律法规》考点:证券期货投资者适当性管理办法 (2020-12-29 17:08:47)

·期货从业考试《期货投资分析》考点:货币金融指标 (2020-12-29 16:51:39)

·《法规》考点:境内特定品种期货交易管理暂行办法 (2020-12-29 16:42:49)

·免费真题 ·模考试题

- 期货从业资格考试栏目导航

- 考试培训

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>