| 第 1 页:利率期货概述 |

| 第 2 页:利率期货的报价与交割 |

| 第 3 页:利率期货的应用 |

第一节利率期货概述

一、利率期货的产生和发展

利率管制政策的放松或取消使得市场利率波动日益频繁,利率风险成为各类经济体,尤其是金融机构所面临的主要风险。在这种背景下,利率期货应运而生。

1975年10月20日,芝加哥期货交易所(CBOT)推出了历史上第一张利率期货合约——政府国民抵押协会期货合约。1976年1月,芝加哥商业交易所(CME)国际货币市场分部(IMM)推出了13周的美国国债期货交易;1977年8月,芝加哥期货交易所推出了美国长期国债期货交易;1981年7月,芝加哥商业交易所国际货币市场分部(IMM)、芝加哥期货交易所同时推出可转让定期存单(CD)期货交易;1981年12月,IMM推出3个月欧洲美元期货交易。

继美国之后,很多国家和地区期货市场陆续推出利率期货。1982年,伦敦国际金融交易所(LIFFE)推出利率期货品种;1985年,东京证券交易所(TSE)开始利率期货交易;1990年2月7日,中国香港期货交易所推出3个月银行间同业拆放利率期货,法国、澳大利亚、新加坡等国家也先后推出利率期货。

利率期货目前仅次于股指期货,为全球第二大期货品种。

近年来,在全球期货市场交易活跃的短期利率期货品种有:芝加哥商业交易所的3个月欧洲美元期货,纽约泛欧交易所集团伦敦国际金融交易所的3个月欧元银行间拆放利率期货、3个月英镑利率期货,巴西证券期货交易所的1天期银行间拆款期货,墨西哥衍生品交易所的28天期银行间利率期货等。

在全球期货市场交易活跃的中长期利率期货品种有:芝加哥期货交易所的美国两年期国债期货、3年期国债期货、5年期国债期货、10年期国债期货和美国长期国债期货;欧洲交易所的德国国债期货;伦敦国际金融交易所的英国政府长期国债期货;澳大利亚证券交易所集团悉尼期货交易所的3年期澳大利亚国债期货等。

二、利率期货与交易标的

(一)利率期货

短期资金利率(STIR)、短期存单和债券等利率类金融工具为期货合约交易标的物的期货品种成为利率期货。一般的,利率期货价格和市场利率成反方向变动关系。

(二)利率期货合约标的

(1)欧洲美元(Eurodo11ar)是指美国境外金融机构的美元存款和美元贷款。欧洲美元不受美国政府监管,不需提供存款准备,不受资本流动限制。

欧洲美元与美国境内流通的美元是同一货币,具有同等价值。欧洲美元出现于20世纪50年代初,目前,最大的、最有指标意义的欧洲美元交易市场在伦敦,欧洲美元已经成为国际金融市场上最重要的融资工具之一。

(2)欧元银行间拆放利率(EuroInterbankOfferedRate,Euribor)是指在欧元区资信较高的银行间欧元资金的拆放利率,自1999年1月开始使用。它是欧洲市场欧元短期利率的风向标,其最长期限为1年。

(3)美国国债(U.S.TreasurySecurities)分为短期国债(T-Bi11s)、中期国债(T-Notes)和长期国债(T-Bonds)3类。

美国短期国债指偿还期限不超过1年的国债,通常采用贴现方式发行,到期按照面值进行兑付。美国中期国债指将偿还期限在1~10年的国债,通常是附有息票的附息国债,付息方式是在债券期满之前,按照票面利率每半年(或每年、每季度)付息一次,最后一笔利息在期满之日与本金一起偿付。美国长期国债是指偿还期限在10年以上的国债。

三、利率期货的分类

根据利率期货合约标的期限的不同,利率期货分为短期利率期货和中长期利率期货两类。

四、国际市场利率期货合约介绍

(一)短期利率期货合约

(1)13周美国短期国债期货合约产生于1976年1月,曾经是20世纪70年代交易最活跃的短期利率期货品种。芝加哥商业交易所13周美国短期国债期货合约(摘要)见表8—1。

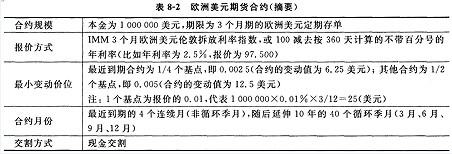

(2)欧洲美元期货合约是芝加哥商业交易所国际货币市场分部(IMM)推出的具有“里程碑”意义的期货品种,是利率期货中交易最活跃的品种。欧洲美元期货合约(摘要)见表8—2。

欧洲美元期货的交易对象是存放于美国境外各大银行的3个月期美元定期存款。欧洲美元期货采用现金交割的方式,这在金融期货发展史上具有划时代的意义,它不仅直接促进了欧洲美元期货的发展,并且为股票指数期货的推出铺平了道路。

(3)3个月欧元利率期货合约最早在1998年由伦敦国际金融交易所推出,目前交易量排名处于全球短期利率期货交易的前列。伦敦国际金融交易所3个月欧元利率期货合约(摘要)见.表8—3。

(4)中长期利率期货合约

1.美国中期国债期货合约(u.S.TreasuryNoteFuturesContract)芝加哥期货交易所(CBOT)交易的美国中期国债期货合约主要有4种:2年期美国国债期货合约、3年期美国国债期货合约、5年期美国国债期货合约和10年期美国国债期货合约。芝加哥期货交易所5年期美国中期国债期货合约(摘要)见表8—4。

2.德国中期国债期货合约

德国国债期货主要在欧洲期货交易所交易,交易量最大,近年来交易量排名一直在全球利率期货交易前列。德国国债期货包括德国短期国债期货(Euro-SchatzFutures,剩余期限为1.75~2.25年)、德国中期国债期货(Euro-BoblFutures,剩余期限为4.5~5.5年)和德国长期国债期货(Euro-BundFutures,剩余期限为8.5~10.5年)3种。欧洲期货交易所德国中期国债(Euro-Bob1)期货合约(摘要)见表8-5。

3.美国长期国债期货合约(U.S.TreasuryBondFuturesContract)

1977年8月,芝加哥期货交易所(CBOT)推出长期国债期货合约,曾经为全球交易量最大的期货品种。芝加哥期货交易所美国长期国债期货合约(摘要)见表8-6。

五、中国债券市场与国债期货

(一)债券市场

我国债券市场从1981年至今恢复发行国债开始至今,大致经历了4个阶段:萌芽阶段(1981—1987年)、起步和探索阶段(1988--1996年)、市场体系构建阶段(1997--2002年)和加速发展阶段(2003年至今)。目前,我国债券市场形成了银行间市场、交易所市场和商业银行柜台市场3个基本子市场在内的统一分层的市场体系,其中银行间市场是债券市场的主体。

(二)国债市场

(1)市场概况。存量国债以中长期品种为主,其中银行类金融机构国债持有率较高。

(2)交易主体。国债市场的交易主体包括:①特殊结算成员;②商业银行和信用社;③非银行金融机构;④个人投资者及其他。

(三)国债期货

(1)国债期货(仿真)合约。2012年2月13日,中国金融期货交易所推出5年期国债期货(仿真)交易。

(2)转换因子。5年期国债期货交易实行一揽子债券交割方式,当合约到期进行实物交割时,可用于交割的债券包括一系列符合条件的国债品种。一般的,可交割债券实际票面利率高于国债期货合约票面利率的可交割债券,其转换因子大于1,并且剩余期限越长,转换因子越大。

(3)最便宜可交割债券。合约卖出方可以选择最便宜、对自己最有利的债券进行交割,该债券是最便宜可交割债券。

(4)国债期货价格。

期货价格=现货价格+持有成本一现货价格+资金占用成本一利息收入

六、利率期货价格的影响因素

一般的,如果市场利率上升,利率期货价格将会下跌;反之,如果市场利率下降,利率期货价格将会上涨。

(一)政策因素

(1)财政政策:扩张性的财政政策会使市场利率上升;紧缩性的财政政策会使市场利率下降。

(2)货币政策:扩张性的货币政策会使市场利率下降;紧缩性的货币政策会使市场利率上升。

(3)汇率政策:一国政府一般通过利用本国货币汇率的升降来控制进出口及资本流动以达到国际收支均衡之目的。汇率将通过影响国内物价水平、影响短期资本流动而间接地对利率产生影响。

(二)经济因素

(1)经济周期:在经济周期的不同阶段,商品市场和资金市场的供求关系会发生相应的变化,对市场利率水平及其走势产生重要影响。

(2)通货膨胀率:市场利率的变动通常与通货膨胀率的变动方向一致。

(3)经济状况:经济增长速度较快时,市场利率会上升;经济增长速度放缓时,市场利率会下跌。

(三)全球主要经济体利率水平

国际资本的频繁流动导致一国的利率水平易受到其他国家或经济体利率水平的影响。

(四)其他因素

人们对经济形势的预期、消费者收入水平、消费者信贷以及宏观经济数据及其变化等也会在一定程度上影响市场利率的变化。

编辑推荐:

·2021年期货从业《期货投资分析》知识点一 (2021-7-20 16:01:17)

·2021年期货从业《期货法律法规》知识点一 (2021-7-20 15:57:50)

·《法律法规》考点:证券期货投资者适当性管理办法 (2020-12-29 17:08:47)

·期货从业考试《期货投资分析》考点:货币金融指标 (2020-12-29 16:51:39)

·《法规》考点:境内特定品种期货交易管理暂行办法 (2020-12-29 16:42:49)

·免费真题 ·模考试题

- 期货从业资格考试栏目导航

- 考试培训

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>