第三节期权定价

B-S-M模型

1.布莱克一斯科尔斯一默顿(B-S-M)定价模型的主要思想

在无套利机会的条件下,构造一个由期权与股票所组成的无风险资产组合,这一组合的收益率必定为无风险利率r,由此得出期权价格满足的随机微分方程,进而求出期权价格。

2.B—S—M定价模型的基本假设

(1)标的资产价格服从几何布朗运动;

(2)标的资产可以被自由买卖,无交易成本,允许卖空;

(3)期权有效期内,无风险利率r和预期收益率μ是常数,投资者可以以无风险利率无限制借入或贷出资金;

(4)标的资产价格是连续变动的,即不存在价格的跳跃;

(5)标的资产的价格波动率为常数;

(6)无套利市场。

3.利用B—S—M模型定价

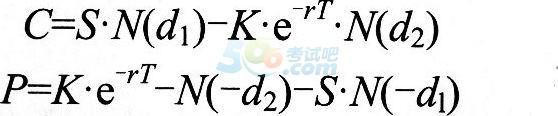

无红利标的资产欧式看涨期权C(看跌期权P)的定价公式为:

其他符号的含义如下:S为无收益标的资产的当前价格;σ无收益标的资产的价格波

动率;K为欧式看涨期权的执行价格;T为欧式看涨期权的到期时间;C为欧式看涨期权的价格;N(d)为标准正态概率值(具体值可以查正态概率值表),Ⅳ(-d)=1-N(d)。

4.对B-S-M定价模型的解释

(1)在风险中性的前提下,投资者的预期收益率μ用无风险利率r替代。

(2)N(d2)表示在风险中性市场中ST标的资产在T时刻的价格)大于K的概率,即欧式看涨期权被执行的概率。

(3)N(d1)是看涨期权价格对资产价格的导数,反映了很短时间内期权价格变动与其标的资产价格变动的比率。如果要抵消标的资产价格变化给期权价格带来的影响,一个单位的看涨期权多头就需要N(d1)单位的标的资产的空头加以对冲。

(4)资产的价格波动率拥于度量资产所提供收益的不确定性,经常采用历史数据和隐含波动率来估计。

编辑推荐:

2016年期货从业资格考试最新样卷汇总![]() ※ 《各科目》考情分析

※ 《各科目》考情分析

2016年期货从业资格考试时间通知(全年)※期货从业报名入口

·2018期货从业《投资分析》知识点:股指期货分析 (2018-5-31 10:20:56)

·2018期货从业《投资分析》知识点:贵金属分析 (2018-5-31 10:20:56)

·2018期货从业《投资分析》知识点:能源化工分析 (2018-5-31 10:20:56)

·2018期货从业《投资分析》知识点:套利交易策略分析 (2018-5-31 10:20:56)

·2018期货从业《投资分析》知识点:国内生产总值 (2018-5-31 10:22:56)

·免费真题 ·模考试题

- 期货从业资格考试栏目导航

- 考试培训

实用文档 | 入党资料 | 入党申请书 | 入党志愿书 | 个人自传 | 转正申请书 | 思想汇报 | 个人简历 | 简历模板 | 简历封面 | 工作计划 | 工作总结 | 自我评测

个性评测 | 社交评测 | 事业评测 | 运势评测 | 报告 | 实习报告 | 工作总结 | 社会实践 | 心得体会 | 述职报告 | 调查报告 | 辞职报告

法律文书 | 合同范本 | 演讲范文 | 更多>>

英语学习 | 听力口语 | 阅读写作 | 翻译文化 | 趣味英语 | 学习方法 | 英文经典歌曲 | 每日课堂 | 空中英语 | 少儿英语 | 影视英语 | 英文歌曲 | 更多>>

作文大全 | 作文 | 小学 | 初中 | 高中 | 话题作文 | 考研 | 四六级 趣味作文 | 体裁作文 | 记叙文 | 议论文 说明文 | 应用文 | 读后感 | 作文素材 | 名言警句

优美段落 | 哲理故事 | 诗词赏析 | 成语知识 | 技巧 | 写作指导 | 作文点评 | 佳文赏析 | 写作基础 | 话题演练 | 作文教学 | 更多>>